Was ist eine Baufinanzierung?

Eine Baufinanzierung ist ein Darlehen, das speziell für den Kauf, den Bau oder die Renovierung einer Immobilie verwendet wird. Bei einer Baufinanzierung stellt der Darlehensgeber dem Kreditnehmer in der Regel eine größere Darlehenssumme zur Verfügung, die dann über einen längeren Zeitraum in Form von monatlichen Raten zurückgezahlt wird. Im Gegenzug verlangt der Darlehensgeber Zinsen auf den ausstehenden Darlehensbetrag.

Anders als bei einem Ratenkredit handelt es sich bei einer Baufinanzierung um ein zweckgebundenes Darlehen, bei dem die Immobilie als Kreditsicherheit dient. Daher wird zur Absicherung der Baufinanzierung im Regelfall eine Grundschuld oder Hypothek im Grundbuch eingetragen.

Die Rückzahlung der Baufinanzierung erfolgt üblicherweise in Form von monatlichen Ratenzahlungen, die aus einem Tilgungsanteil und einem Zinsanteil bestehen. Die Höhe der monatlichen Rate und die Dauer der Rückzahlung hängen von der Höhe des Baudarlehens, der vereinbarten Zinsen, der Höhe der Tilgung und der individuellen finanziellen Situation des Darlehensnehmers ab.

Immobilienfinanzierung: kostenlos & unverbindlich anfragen

Wie hoch sind die aktuellen Zinsen für eine Baufinanzierung?

Seit einem 12-Jahres-Hoch im vergangenen Jahr sind die Zinsen für eine Baufinanzierung wieder deutlich gesunken. Im Juli 2024 liegen die Zinsen für Baugeld mit einem Beleihungsauslauf von 60 % und einer Sollzinsbindung von 10 Jahren zwischen 3,05 % und 3,55 % effektiven Jahreszins (Stand 27.07.2024).

Die hier dargestellten Zinsen für Hypothekendarlehen gelten bundesweit ab einer Darlehenssumme von 250.000,- €. Regional sind deutlich günstigere Zinsen für Baugeld möglich. Die Monatsrate versteht sich als unverbindliches Beispiel zum Vergleich der Zinssätze mit einer anfänglichen Tilgung von 1 %. Für die hier vorliegenden Angaben übernimmt die DTW GmbH keine Haftung. Stand: 27.07.2024.

Berechnen können Sie die Zinsen für Ihr Baudarlehen mit unserem Baufinanzierungsrechner. Geben Sie einfach die wichtigsten Daten bei Ihrem Baukredit in die Rechnermasken des Zins- oder Tilgungsrechners ein. Sogleich präsentiert Ihnen der Rechner den aktuellen Zinssatz bei unterschiedlichen Sollzinsbindungen.

Baufinanzierungsrechner

Wann ist der beste Zeitpunkt für eine Baufinanzierung?

Unser Zinschart zeigt Ihnen die Entwicklung bei den Bauzinsen auf. Sie können in ihm unterschiedliche Betrachtungszeiträume wählen, um so die kurzfristigen und langfristigen Trends bei der Zinsentwicklung für Bauzinsen nachzuvollziehen.

Der günstigste Zeitpunkt für den Abschluss einer Baufinanzierung zu bestimmen, ist nicht leicht. Man muss die Schwankungen am Markt beobachten, um möglichst einen optimalen Zeitpunkt für den Vertragsabschluss abzupassen.

Derzeit gehen die Experten kurz- bis mittelfristig von eher leicht sinkenden bzw. gleichbleibenden Zinsen aus. Eine gute Möglichkeit also, sich die günstigen Zinsen für Ihre Baufinanzierung zu sichern.

Prognose zur

Zinsentwicklung

Wie optimiere ich meine Baufinanzierung um Kosten zu senken?

Auf die Höhe der Bauzinsen am Markt haben Sie als Darlehensnehmer keinen Einfluss. Es gibt aber Kriterien, die Sie sehr wohl beeinflussen können, mit denen Sie den Zinssatz der Baufinanzierung beeinflussen können. Es gibt verschiedene Möglichkeiten, eine Baufinanzierung zu optimieren, um Geld zu sparen. Hier sind einige Tipps:

Vergleichen Sie die Angebote verschiedener Banken und Finanzinstitute richtig:

Die Zinssätze und Bedingungen für Baufinanzierungen können von Anbieter zu Anbieter täglich variieren. Es ist daher wichtig, die Angebote zum gleichen Zeitpunkt zu vergleichen, um wirklich das beste Angebot zu finden.

Baugeldvermittler wie DTW vergleichen für Sie über 500 Darlehensgeber zum gleichen Zeitpunkt und finden für Sie die passende Baufinanzierung.

Erhöhen Sie den Eigenkapitalanteil:

Je höher der Eigenkapitalanteil, desto niedriger ist in der Regel der Zinssatz und desto geringer sind die Gesamtkosten für die Baufinanzierung.

Banken belohnen einen hohen Eigenkapitaleinsatz mit geringeren Sollzinssätzen. Auch eine hohe Tilgungsrate führt oftmals zu niedrigeren Zinssätzen.

Wählen Sie die richtige Laufzeit:

Eine längere Laufzeit kann niedrigere monatliche Raten bedeuten, aber auch höhere Gesamtkosten durch höhere Zinsen. Eine kürzere Laufzeit kann höhere monatliche Raten bedeuten, aber auch niedrigere Gesamtkosten durch niedrigere Zinsen.

Kürzere Sollzinsbindungen sind in der Regel mit geringeren Zinssätzen verbunden. Bei längeren Sollzinsbindungen erheben die Banken einen Zinsaufschlag von einigen Prozentpunkten.

Sondertilgungen im Darlehensvertrag vereinbaren:

Bei einer Sondertilgung kann der Kreditnehmer zusätzlich zur monatlichen Rate einen Betrag zurückzahlen und damit den Kredit schneller tilgen. Dadurch können die Gesamtkosten für die Baufinanzierung sinken.

Flexible Tilgungsmöglichkeiten nutzen:

Eine flexible Tilgungsmöglichkeit gibt dem Kreditnehmer die Möglichkeit, die monatliche Rate zu erhöhen oder zu reduzieren oder auch Sondertilgungen zu leisten. Eine solche Flexibilität kann helfen, die Gesamtkosten für die Baufinanzierung zu senken.

Förderprogramme nutzen:

Es gibt verschiedene Förderprogramme, die den Kauf oder den Bau von energieeffizienten Immobilien unterstützen. Durch die Nutzung solcher Programme kann der Kreditnehmer Kosten einsparen.

Es ist wichtig zu beachten, dass nicht alle Tipps für jede Situation geeignet sind und dass eine gründliche Beratung durch einen Experten sinnvoll sein kann, um die optimale Baufinanzierung zu finden.

Immobilienfinanzierung: kostenlos & unverbindlich anfragen

Wieviel Eigenkapital ist bei einer Baufinanzierung sinnvoll?

Beim Eigenkapital gilt der einfache Grundsatz: je mehr, desto besser. Denn mit einem hohen Eigenkapitalanteil verbessert man den Beleihungsauslauf bei der Baufinanzierung.

Der Beleihungsauslauf beschreibt das Verhältnis vom Kreditbedarf zum Beleihungswert der Immobilie. Mit einem höheren Eigenkapitaleinsatz senkt man den Nettodarlehensbetrag, so dass sich der Beleihungsauslauf verbessert, was in der Folge einen niedrigeren Sollzinssatz bedeutet.

Üblicherweise verlangen Banken einen Eigenkapitalanteil, der mindestens die Kauf- oder Baunebenkosten abdeckt. Diese Nebenkosten liegen bei etwa 10 bis 15 Prozent des Immobilienkaufpreises bzw. der Herstellungskosten bei Neubauten.

- Maklerprovision

- Notargebühren

- Eintrag in Grundbuch

- Grunderwerbsteuer

- Bodengutachten und Baugutachter

- Bauantrag

- Baugenehmigung

- Bauanzeige

- Erschließung des Grundstücks

- Anschlüsse für das Haus

- Kosten für Versicherungen

- Bewirtschaftungskosten

Welche Rate kann ich mir bei einer Baufinanzierung leisten?

Maximal 35 bis 40 Prozent Ihres monatlichen Nettoeinkommens sollten Sie für Ihre Rate bei der Baufinanzierung veranschlagen. So bleibt noch genügend Geld für die alltäglichen Ausgaben übrig.

Bei Ihrer Haushaltsabrechnung sollten Sie auch die Kosten für einen Urlaub oder einmal ein neues Auto einkalkulieren. Unser Haushaltsrechner und unser Budgetrechner helfen Ihnen bei der Kostenaufstellung und der Ermittlung der Darlehenssumme, die Sie sich bei Ihrer Baufinanzierung leisten können.

Baufinanzierungsrechner

Welche Tilgung sollte ich bei meiner Baufinanzierung wählen?

Die anfängliche Tilgung sollte möglichst zwei Prozent, besser noch drei Prozent betragen, um das Baudarlehen in einer angemessenen Geschwindigkeit zurück zu bezahlen.

Die Höhe des Tilgungssatzes hängt natürlich vom monatlichen Budget des Darlehensnehmers ab. Man sollte sich dabei nicht übernehmen, sondern einen leistbaren Beitrag festlegen.

Je höher man die Tilgung wählen kann, desto schneller reduziert sich die Restschuld. Neben der monatlichen Tilgung bieten die meisten Banken ein Sondertilgungsrecht an, das in vielen Fällen bis zu einem bestimmten Prozentsatz kostenfrei ist. Mit den geleisteten Sondertilgungen kann man die Rückzahlung des Baudarlehens zusätzlich beschleunigen.

Welche Laufzeiten gibt es bei einer Baufinanzierung?

Unter Laufzeit bei einer Baufinanzierung versteht man die Dauer der Sollzinsbindung, für die ein bestimmter Sollzinssatz festgeschrieben wird.

Die Sollzinsbindung kann man grundsätzlich frei wählen. Zur Auswahl stehen üblicherweise 5, 10, 15, 20 oder 30 Jahre. Auch eine Sollzinsbindung bis zur vollständigen Tilgung des Darlehens ist möglich. In diesem Fall spricht man von einem Volltilgerdarlehen.

Kürzere Sollzinsbindungen haben den Vorteil, dass der Sollzinssatz niedriger ist. Außerdem bleibt man flexibel. Wenn zum Beispiel nach etwa fünf Jahren die Bauzinsen gesunken sind, kann man rasch eine günstigere Anschlussfinanzierung abschließen. Allerdings hat man zugleich auch das Risiko, dass bei steigenden Hypothekenzinsen sich schon nach fünf Jahren eine Anschlussfinanzierung deutlich verteuern kann.

Bei längeren Sollzinsbindungen hat man eine höhere Planungs- und Zinssicherheit. Allerdings ist dies mit Kosten verbunden. Denn für längere Sollzinsbindungen verlangen die Hypothekenbanken einen Zinsaufschlag. Je länger die Sollzinsbindung gewählt wird, desto höher fällt er aus.

Baufinanzierungsrechner

Wie lange dauert eine Baufinanzierung?

Da es bei einer Baufinanzierung oftmals um höhere Darlehenssummen geht, dauert sie meist mehrere Jahrzehnte. 30 bis 35 Jahre Gesamtlaufzeit bis zur kompletten Tilgung eines Hypothekendarlehens sind keine Seltenheit.

Abhängig ist die Dauer einer Baufinanzierung von der Darlehenssumme und vom gewählten Tilgungssatz. Je nachdem, wie hoch der monatliche Tilgungsanteil gewählt ist, verkürzt oder verlängert sich die Zeit, bis das Baudarlehen komplett getilgt ist. Wer zusätzlich jährliche Sondertilgungen leisten kann, beschleunigt natürlich die Tilgung des Baukredits.

Welche Alternativen gibt es zur klassischen Baufinanzierung?

Bei einer klassischen Baufinanzierung schließt man ein Annuitätendarlehen ab. Bei ihm sind die monatlichen Raten, bestehend aus Zins und Tilgung, gleichbleibend hoch. Der Darlehensnehmer genießt also ein hohes Maß an Planungssicherheit, weil er über die gewählte Sollzinsbindung mit einer konstanten monatlichen Belastung rechnen kann.

Alternativ kann man sich bei einer Baufinanzierung auch für ein variables Darlehen entscheiden. Bei ihm wird der Zinssatz für das Baudarlehen alle paar Monate an den aktuellen Bauzins angepasst. Sinken die Hypothekenzinsen, profitiert der Darlehensnehmer. Steigen sie jedoch an, muss der Darlehensnehmer höhere monatliche Raten zahlen. Planungssicherheit ist hier also nicht gegeben.

Es gibt weitere Alternativen zur klassischen Baufinanzierung, je nach den individuellen Bedürfnissen und Umständen des Kreditnehmers. Einige Alternativen sind:

- Wohnriester: Wohnriester ist eine staatlich geförderte Form der Baufinanzierung. Hierbei wird das angesparte Geld aus einem Riester-Vertrag für den Kauf oder den Bau einer Immobilie verwendet.

- Bausparen: Beim Bausparen zahlt der Kreditnehmer monatlich in einen Bausparvertrag ein, der dann für den Kauf oder den Bau einer Immobilie verwendet werden kann. Bausparen bietet oft günstige Zinssätze und kann eine Alternative zu einer klassischen Baufinanzierung sein.

- Crowdfunding: Crowdfunding kann eine Alternative sein, um eine Finanzierung für den Kauf oder den Bau einer Immobilie zu erhalten. Hierbei sammeln mehrere Investoren Geld für das Projekt.

- KfW-Förderung: Die Kreditanstalt für Wiederaufbau (KfW) bietet verschiedene Förderprogramme für den Bau oder den Kauf von energieeffizienten Immobilien an. Diese Programme können eine Finanzierungsalternative oder eine Ergänzung für Kreditnehmer sein.

- Privatkredit: Ein Privatkredit kann eine Alternative zu einer klassischen Baufinanzierung sein, insbesondere für kleinere Renovierungs- oder Umbauprojekte.

Es ist wichtig zu beachten, dass jede Alternative ihre Vor- und Nachteile hat und dass die Wahl der besten Option von den individuellen Bedürfnissen und Umständen des Kreditnehmers abhängt.

Immobilienfinanzierung: kostenlos & unverbindlich anfragen

Wie wird eine Baufinanzierung ausgezahlt?

Beim Kauf einer Immobilie wird die Baufinanzierung als Darlehen in der Regel in einem Betrag ausgezahlt, mit dem das Haus oder die Eigentumswohnung erworben werden kann.

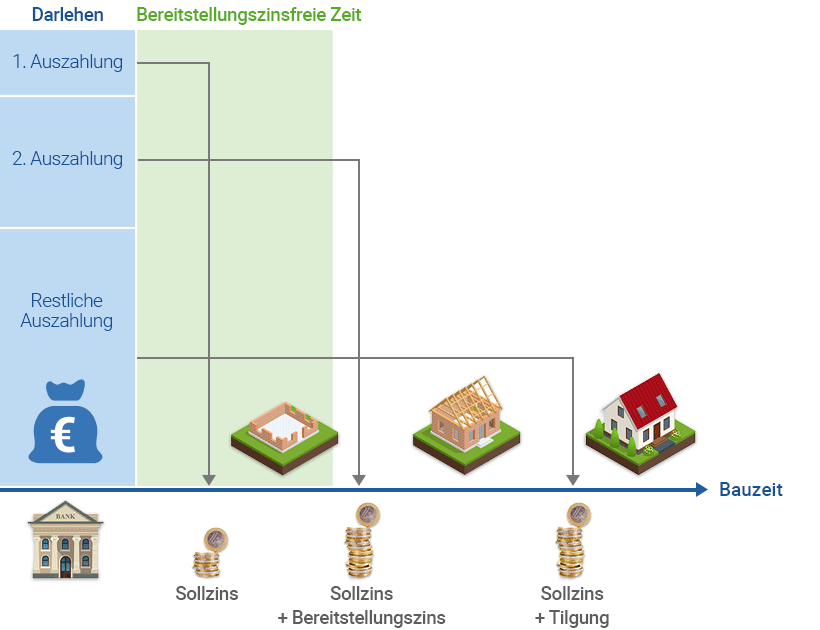

Bei einem Neubau hingegen wird der Nettodarlehensbetrag gesplittet. Die Teilauszahlungen erfolgen je nach nachgewiesenem Baufortschritt auf der Baustelle.

Verzögert sich eine Auszahlung bei der Baufinanzierung können sogenannte Bereitstellungszinsen anfallen. Diese erheben die Banken, wenn eine Auszahlung nicht termingerecht abgerufen wird. Allerdings gewähren die Darlehensgeber meist eine bereitstellungszinsfreie Frist. Erst wenn diese überschritten wird, fallen die Bereitstellungszinsen auch tatsächlich an.

Wie bekomme ich eine Baufinanzierung?

Eine Baufinanzierung können Sie bei einer Bank, einer Versicherung oder bei einem Baugeldvermittler wie DTW | Immobilienfinanzierung bekommen. Der Vorteil bei einem Baugeldvermittler ist, dass er Ihnen kostenlos und unverbindlich mehrere Angebote von verschiedenen Finanzierungspartner vorlegen kann. Sie ersparen sich also den zeitraubenden Gang von Bank zu Bank, um verschiedene Angebote miteinander vergleichen zu können.

Ob Sie eine Baufinanzierung bekommen, hängt in erster Linie von Ihren finanziellen Voraussetzungen und Ihrer Kreditwürdigkeit ab. Dazu gehört vor allen Dingen ein sicheres und ausreichend hohes Einkommen. Daneben erhöhen sich die Chancen auf eine Baufinanzierung, wenn Sie angespartes Eigenkapital oder weitere Sicherheiten wie zum Beispiel eine zweite unbelastete Immobilie in die Baufinanzierung einbringen können.

Immobilienfinanzierung: kostenlos & unverbindlich anfragen

Welche Dokumente benötige ich für eine Baufinanzierung?

Bei der Beratung zur Baufinanzierung müssen sie bereits einige Dokumente zur Immobilie und zu Ihren Vermögensverhältnissen vorhalten.

Unterlagen zur Kreditwürdigkeit:

- Einkommensnachweise

- Nachweise über vorhandenes Eigenkapital

- SCHUFA-Auskunft

- Nachweis über laufende Kredite

Unterlagen zur Immobilie:

- Kaufvertrag bei Bestandimmobilien

- Grundstückskaufvertrag und Architektenvertrag oder Werkliefervertrag bei Neubauten

- Grundriss und Wohnflächenberechnung sowie Teilungserklärung bei Eigentumswohnungen

- Grundbuchauszug

Auf was muss ich als Selbständiger bei der Baufinanzierung achten?

Nicht alle Banken vergeben eine Baufinanzierung an Selbständige, und wenn, dann nur unter bestimmten Voraussetzungen.

Zu den Voraussetzungen gehört eine Selbstständigkeit von mindestens zwei bis drei Jahren. Außerdem muss ein stabiles Einkommen nachgewiesen werden, das ausreichend hoch ist. Beim Abschluss einer Baufinanzierung verlangen die meisten Banken bei einem Selbständigen im Vergleich zu einem Angestellten dann noch einen Zinsaufschlag von einigen Prozentpunkten.

Gibt es Vorteile für Beamte und Angestellte im öffentlichen Dienst bei der Baufinanzierung?

Einige Banken bietet eine Zinsvergünstigung für Beamte und Angestellte im öffentlichen Dienst an.

Die erhöhte Kreditwürdigkeit von Beamten und Angestellten im öffentlichen Dienst belohnen diese wenigen Banken mit einem Zinsabschlag auf den effektiven Jahreszins. Dies kann sich lohnen, denn bereits einige Prozentpunkte weniger können bei der Gesamtlast eine Zinsersparnis von mehreren Tausend Euro bedeuten.

Auf was muss ich bei einer Baufinanzierung für den Kauf einer vermieteten Immobilie achten?

Wer eine vermietete Immobilie erwirbt und dafür eine Baufinanzierung benötigt, gilt bei den Banken als Kapitalanleger.

Als Kapitalanleger muss man wie bei jeder Baufinanzierung Eigenkapital einbringen. Zusätzlich muss man die Mieteinnahmen anhand von Mietverträgen nachweisen. Bei der Finanzierung einer Kapitalanlage verlangen die meisten Banken gegenüber einer Baufinanzierung einer selbst genutzten Immobilie dann noch einen Zinsaufschlag auf den Sollzinssatz.

Baufinanzierungsrechner

Was ist eine Anschlussfinanzierung bei einer Baufinanzierung?

Eine Anschlussfinanzierung wird nötig, wenn am Ende der Sollzinsbindung noch eine Restschuld verbleibt.

Üblicherweise ist man nach Ablauf der Zinsbindungsfrist noch nicht schuldenfrei. Die verbleibende Restschuld kann man auf einen Schlag an den Darlehensgeber zurückzahlen. Fehlt dazu das Geld, wird eine Anschlussfinanzierung benötigt, um weiterhin mit Ratenzahlungen das Restdarlehen zu tilgen.

Dabei hat man grundsätzlich zwei Möglichkeiten. Entweder man schließt die Anschlussfinanzierung bei seinem bisherigen Darlehensgeber ab. In diesem Fall spricht man von Prolongation. Oder man entscheidet sich für eine Umschuldung, also einer Anschlussfinanzierung bei einem neuen Darlehensgeber.

Die Anschlussfinanzierung sollte man rechtzeitig planen. Einige Monate vor Ablauf der Sollzinsbindung machen die Banken ihren Kunden im Regelfall ein Prolongationsangebot. Als Darlehensnehmer sollten Sie dieses mit Angeboten von anderen Banken vergleichen. Denn nicht immer ist das Prolongationsangebot das günstigste. Ein Wechsel zu einer neuen Bank kann sich schon bei wenigen Prozentpunkten Unterschied deutlich auszahlen, weil sich so mehrere Tausend Euro bei der Gesamtzinslast einsparen lassen.

Noch früher kann man die Anschlussfinanzierung mit einem Forward-Darlehen in Angriff nehmen. Bis zu 66 Monate im Voraus ist der Abschluss eines Forward-Darlehens möglich. Stehen die Bauzinsen am Markt günstig, kann man sich mit einem Forward-Darlehen den niedrigen Zinssatz entsprechend frühzeitig absichern.

Ausgezahlt wird das Forward-Darlehen erst, wenn die Sollzinsbindung der Baufinanzierung tatsächlich abgelaufen ist. Für die Wartezeit bis dahin erheben die Banken einen Zinsaufschlag, den sogenannten Forward-Aufschlag.