Was ist Eigenkapital beim Hauskauf?

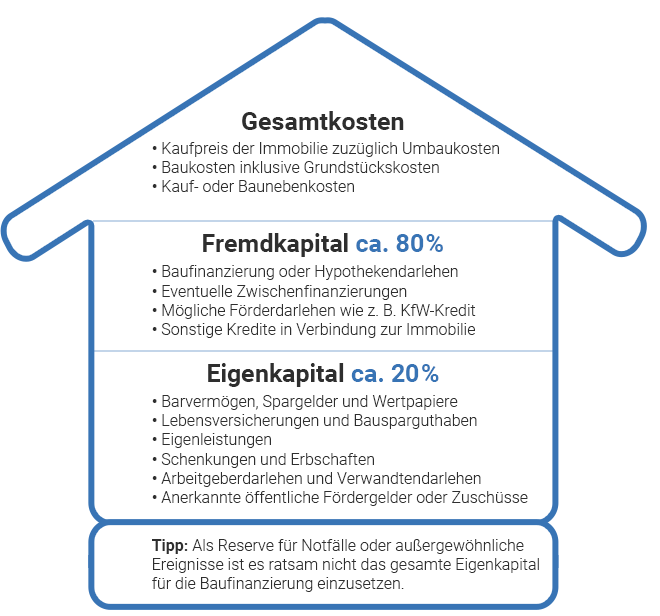

Das Eigenkapital ist derjenige Anteil an der Immobilienfinanzierung für den Bau oder Kauf eines Hauses, den der Darlehensnehmer aus eigenen Mitteln einbringt. Den Anteil, den der Darlehensgeber bereitstellt, nennt man Fremdkapital.

Baufinanzierungsrechner

Was gilt als Eigenkapital bei einer Immobilienfinanzierung?

Die finanziellen Mittel, die als eigenes Kapital für die Immobilienfinanzierung eingesetzt werden können, sind vielfältig.

- Klassisches Eigenkapital sind Barvermögen, Spargelder und Wertpapiere.

- Lebensversicherungen können verkauft oder abgetreten werden, um als Eigenkapitalanteil bei der Baufinanzierung zu dienen.

- Arbeitgeberdarlehen werden bei einer Immobilienfinanzierung von den Banken als eigenes Kapital gewertet.

- Bei Verwandtendarlehen leiht man sich von Familienangehörigen oder Freunden Geld. Verwandtenkredite müssen der Bank gegenüber nicht dargelegt werden.

- Eigenleistungen, die der Bauherr und seine privaten Helfer bei einem Neubau erbringen, erkennen die Darlehensgeber bei einer Baufinanzierung bis zu einem gewissen Grad als Eigenkapital an.

- Bausparguthaben müssen nicht aufgelöst werden, sie können der Bank als Eigenkapital abgetreten werden.

- Auch öffentliche Fördergelder zum Beispiel beim Kauf oder Bau eines energieeffizienten Hauses durch die KfW-Bank werten Banken als Eigenkapital für ein Baudarlehen.

- Schenkungen und Erbschaften, sofern sie bereits erfolgt sind, zählen ebenfalls zu den Eigenmitteln bei einer Immobilienfinanzierung.

Anteil Eigenkapital Hauskauf oder Hausbau

Welche Vorteile bringt Eigenkapital beim Hauskauf?

Je höher der Eigenkapitalanteil ist, desto günstiger ist die Baufinanzierung. Es gilt also: Je mehr eigene Mittel Sie bei einer Immobilienfinanzierung einsetzen können, umso besser. Das geringere Finanzierungsrisiko belohnen die Banken nämlich mit niedrigeren Sollzinssätzen.

Ein weiterer Vorteil ist, dass der Bau oder Kauf eines Hauses mit vorhandenem Eigenkapital die Wahrscheinlichkeit erhöht, überhaupt eine Immobilienkreditzusage zu erhalten. Denn die Banken vergeben ein Baudarlehen nur, wenn sie ausreichend Anhaltspunkte hat, dass das Darlehen zurückbezahlt werden kann. Ein niedrigerer Nettodarlehensbetrag durch den Einsatz von Eigenkapital spricht dafür.

Außerdem kann eine Baufinanzierung für einen Hauskauf mit Eigenkapital schneller getilgt werden, weil die gewährte Darlehenssumme geringer ausfällt. Mit der kürzeren Laufzeit der Immobilienfinanzierung reduziert sich auch die Gesamtzinslast.

Immobilienfinanzierung: kostenlos & unverbindlich anfragen

Wie viel Eigenkapital sollte man beim Immobilienkauf oder Neubau haben?

Bei der Immobilienfinanzierung sollte so viel eigenes Geld wie möglich eingebracht werden. Als Minimum an Eigenkapital gilt im Regelfall der Betrag, der für die Kauf- bzw. Baunebenkosten anfällt.

Üblicherweise werden die Bau- oder Kaufnebenkosten, die etwa 10 bis 15 Prozent der Kauf- oder Bausumme ausmachen, nicht durch das Baudarlehen abgedeckt, weil sie für die Darlehensgeber nicht den Immobilienwert erhöhen. Zu den Erwerbs- oder Baunebenkosten zählen vor allem die Grunderwerbsteuer, Notar- und Grundbuchgebühren, Makler- und sonstige Vermittlungshonorare, Gutachtergebühren, etc.

Übersicht der Baunebenkosten:

- Maklerprovision

- Notargebühren

- Eintrag in Grundbuch

- Grunderwerbsteuer

- Bodengutachten und Baugutachter

- Bauantrag

- Baugenehmigung

- Bauanzeige

- Erschließung des Grundstücks

- Anschlüsse für das Haus

- Kosten für Versicherungen

- Bewirtschaftungskosten

Bei einer Baufinanzierung sollten mindestens die Nebenkosten in Höhe von 15 bis 20 Prozent des Kaufpreises oder der Herstellungskosten als Eigenkapital eingebracht werden.

Empfehlenswert ist allerdings ein Eigenkapitalanteil von 20 bis 30 Prozent des Kaufpreises. Die günstigsten Zinsen bieten die Kreditinstitute ab einer Eigenkapitalquote von 50 Prozent und mehr an.

Wie hängen Eigenkapital und Beleihungsauslauf beim Baudarlehen zusammen?

In den vergangenen Jahren haben zahlreiche Finanzierungspartner die Risikoaufschläge bei Baufinanzierungen für Darlehensnehmer mit wenig Eigenkapital erhöht. Denn bei niedrigem Eigenkapitalanteil am Objektwert steigt das Risiko der Bank, bei einem Zahlungsausfall einen Verlust zu erleiden. Das Ausfallrisiko lassen sich Darlehensgeber mit einem Zinsaufschlag bezahlen. Deshalb staffeln Banken und Versicherungen ihre Zinssätze nach dem Anteil des Immobiliendarlehens am Wert des beliehenen Objekts, dem sogenannten „Beleihungsauslauf“.

Der Beleihungsauslauf stellt das Verhältnis aller Fremdfinanzierungsmittel zum Beleihungswert des Objektes dar. Die Angabe des Beleihungsauslaufs erfolgt in Prozent des Beleihungswerts. Dieser liegt bei selbstgenutzten Immobilien meist 10 Prozent unter dem Kaufpreis, wobei die Differenz den Risikoabschlag durch die Bank ausmacht. Daraus ergeben sich folgende Werte bei der Immobilienfinanzierung:

- 60 % des Beleihungswertes entsprechen ca. 54 % des Kaufpreises

- 70 % des Beleihungswertes entsprechen ca. 63 % des Kaufpreises

- 80 % des Beleihungswertes entsprechen ca. 72 % des Kaufpreises

- 90 % des Beleihungswertes entsprechen ca. 81 % des Kaufpreises

- 100 % des Beleihungswertes entsprechen ca. 90 % des Kaufpreises

Für Immobilienkäufer und selbstverständlich auch für Bauherren bedeutet dies, dass ein möglichst niedriger Beleihungsauslauf erzielt werden sollte. Denn je besser er ausfällt, desto günstiger kann der Darlehensgeber das Baugeld anbieten.

Manchmal reichen schon wenige tausend Euro mehr Eigenkapital aus, um beim Beleihungsauslauf in die bessere Staffelung mit geringeren oder gar ohne Zinsaufschläge zu rutschen.

Wieviel Ersparnis bringt der Einsatz von Eigenkapital bei der Baufinanzierung?

Je mehr Eigenkapital in die Immobilienfinanzierung eingebracht wird, desto höher ist die Ersparnis bei den Zinsen.

Rechenbeispiel 1:

Bei einem Objektwert von 400.000 nimmt der Darlehensgeber einen Nettodarlehensbetrag von 350.000 Euro auf. Das heißt, er bringt 50.000 Euro an Eigenkapital in den Immobilienkredit ein.

Der Beleihungsauslauf beträgt hier 97,2 % und bei einer Sollzinsbindung von 20 Jahren liegt der Zinssatz bei 3,95 %. Die Zinslast über die gesamte Laufzeit macht 199.581 € aus.

Rechenbeispiel 2:

Bei einem Objektwert von 400.000 nimmt der Darlehensgeber einen Nettodarlehensbetrag von 250.000 Euro auf. Das heißt, er bringt 150.000 Euro an Eigenkapital in den Immobilienkredit ein.

Der Beleihungsauslauf beträgt hier 69,4 % und bei einer Sollzinsbindung von 20 Jahren liegt der Zinssatz bei 3,50 %. Die Zinslast über die gesamte Laufzeit macht 128.428 € aus.

Anhand dieser Beispielrechnungen können Sie erkennen, wie viel Geld Sie bei einem Immobilienkauf sparen, wenn Sie mehr Eigenkapital mit in die Baufinanzierung einbringen. Sie benötigen einen geringeren Nettodarlehensbetrag und erhalten einen geringeren Sollzinssatz, so dass auch Ihre monatliche Rate niedriger ausfällt. Die Ersparnis bei den Gesamtzinskosten liegt in den obigen Rechenbeispielen bei gut 71.000 Euro.

Baufinanzierungsrechner

Kann ich auch ohne Eigenkapital ein Baudarlehen abschließen?

Eine Immobilienfinanzierung ohne einen Eigenkapitalanteil nennt man Vollfinanzierung. Diese ist unter bestimmten Voraussetzungen grundsätzlich möglich, aber teuer.

Eine Vollfinanzierung ist eine Baufinanzierung, bei welcher der Darlehensnehmer keinerlei Eigenkapital einbringt. Durch das Fehlen des Eigenkapitaleinsatzes steigt das Risiko für den Darlehensgeber. Deshalb verlangen Banken hierfür beim Abschluss eines Baudarlehens Risikoaufschläge in Form von deutlich höheren Zinssätzen. Außerdem erfolgt die Kreditvergabe nur bei einer sehr guten Bonität des Darlehensnehmers.

Sollte ich mein gesamtes Eigenkapital für den Hauskauf einsetzen?

Es ist nicht ratsam, sein gesamtes Eigenkapital in die Immobilienfinanzierung für den Hauskauf oder den Neubau einzubringen.

Baufinanzierungsexperten empfehlen, eine Reserve von etwa drei Monatsgehältern zurückzubehalten, um einen Notgroschen für Unvorhergesehenes zu haben. Dieses Geld kann dann auch zur Bildung einer Instandhaltungsrücklage dienen.

Das Zurückbehalten von Eigenkapital kann auch sinnvoll sein, um damit die Inneneinrichtung Ihres neu gekauften oder gebauten Hauses zu bezahlen. Denn die Möbel und andere bewegliche Gegenstände werden im Regelfall nicht von einem Immobilienkredit gedeckt. Einbauküche, Schränke, Sofas, Betten und so weiter müssen Sie daher mit Eigenkapital finanzieren.

Unter der Voraussetzung, dass der Beleihungswert der Immobilie nicht überschritten wird, gewähren einige Banken Ihnen dennoch eine höhere Immobilienfinanzierung, mit der Sie sich beispielsweise auch einen Carport oder eine Pergola leisten können. Solcherart zusätzlicher Finanzierungsmöglichkeiten sind Verhandlungssache mit dem jeweiligen Darlehensgeber. Als Darlehensnehmer haben sie aber kein Anspruch darauf. Dennoch sollten Sie im Vorfeld, während der Beratungsgespräche zu Ihrer Baufinanzierung, das Thema im gegebenen Fall ansprechen.

Immobilienfinanzierung: kostenlos & unverbindlich anfragen

Was muss ich beim Hauskauf oder Neubau mit Eigenkapital finanzieren?

Bei einem Hauskauf oder Neubau müssen Sie die Kosten für Maßnahmen, die nicht den Wert der Immobilie steigern, aus eigenen finanziellen Mitteln bezahlen.

Dazu gehören:

- Baunebenkosten bzw. Kaufnebenkosten

- Einbauküche und Einbauschränke

- Möbel und Inneneinrichtung

- Lampen

- Dekorationsgegenstände

- Carport, Pergola oder Markise

- Umzugskosten

Wie viel Eigenleistung wird beim Hausbau als Eigenkapital angerechnet?

In der Regel erkennen die Kreditinstitute maximal 15 bis 25 Prozent der Bausumme oder bis zu 30.000 Euro als Eigenleistung und damit als Eigenkapitalanteil bei einer Baufinanzierung an.

Beim Neubau einer Immobilie kann der Darlehensnehmer Eigenleistungen erbringen. Die persönliche Arbeitsleistung des Bauherrn und weiterer privater Bauhelfer darf man bei einer Baufinanzierung zu professionellen Arbeitslöhnen ansetzen. Man nennt die akzeptierte Eigenleistung als Eigenkapital auch umgangssprachlich „Muskelhypothek“.

Ob sich die Muskelhypothek für den Darlehensnehmer letztlich auszahlt, ist sehr von seinem handwerklichen Können abhängig. Zeitverzögerung auf der Baustelle und etwaige nötige Nachbesserungen bei nicht sachgerechter Ausführung der Arbeiten können Bereitstellungszinsen verursachen und verteuern das gesamte Bauvorhaben. Dennoch eröffnen die selbst ausgeführten Arbeiten angehenden Bauherrn mit wenig Eigenkapital oftmals die einzige Chance, eine Baufinanzierung zu realisieren.

Die Eigenleistung kann aber nur bis zu einer gewissen Grenze in die Immobilienfinanzierung eingebracht werden. Maximal 15 bis 25 Prozent der Herstellungskosten bei einem Neubauvorhaben akzeptieren die Banken als Ersatz für das Eigenkapital. Einige Kreditinstitute begrenzen die Eigenleistung auf einen Maximalbetrag von 30.000 Euro.

Außerdem verlangen die Darlehensgeber eine fachkundige Qualitätsüberprüfung der privaten Bauausführung. Diese muss durch Baustandkontrollen nachgewiesen werden. Bei Zweifeln der Banken, dass die Bauamateure die vorgesehenen Arbeiten in akzeptabler Qualität erbringen können, erwarten einige Banken vorab auch das Vorhandensein noch weiterer eigener finanzieller Reserven für eine gegebenenfalls nötige Nachfinanzierung.

Sprechen Sie in jedem Fall das Thema Eigenleistung beim Baudarlehen im Beratungsgespräch idealerweise mit einem Baugeldvermittler an. Dieser kann für Sie aus dem großen Pool von Darlehensgebern den passenden Anbieter finden, welcher Ihre Eigenleistungen am besten berücksichtigt.

Immobilienfinanzierung: kostenlos & unverbindlich anfragen

Kann ich ein KfW-Darlehen als Eigenkapital für das Baudarlehen nutzen?

Grundsätzlich können Fördergelder der KfW-Bank bei einer Immobilienfinanzierung als Eigenkapital gewertet werden.

Viele Banken akzeptieren ein KfW-Darlehen als Eigenkapital, weil es im Grundbuch nachrangig eingetragen wird. Das bedeutet, dass die Baufinanzierung auf dem ersten Rang im Grundbuch stehen kann. Der Vorteil hierbei für den Darlehensnehmer: Er erhält das erstrangige Baudarlehen mit niedrigeren Zinsen als bei einer Nachrangfinanzierung mit entsprechenden Risikozinsaufschlägen.

Wie kann ich meine Eigenkapitalquote ermitteln?

Um die Höhe des Eigenkapitalanteils bei einer Immobilienfinanzierung zu ermitteln, gehen Sie am besten schrittweise vor.

- Schritt: Rechnen Sie alle Barvermögen auf Giro-, Tagesgeld- oder Festgeldkonten zusammen.

- Schritt: Ermitteln Sie alle Geldanlagen, auf die Sie nicht sofort zugreifen können, wie zum Beispiel Aktien oder Fonds. Hier müssen Sie Abschläge für etwaige Kursschwankungen einkalkulieren.

- Schritt: Addieren Sie dazu mögliche Lebensversicherungen, die sie an die Bank abtreten können.

- Schritt: Sollten Sie Eigenleistungen bei einem Neubauvorhaben einbringen wollen, orientieren Sie sich an Kostenvoranschlägen von Handwerkern oder Bauunternehmen. Sie können die professionellen Lohnkosten für die Berechnung Ihrer Eigenleistungen heranziehen, nicht aber die Materialkosten, weil diese immer anfallen, egal wer die Bauausführung übernimmt.

- Schritt: Prüfen Sie, ob sie noch weitere Eigenkapitalbeiträge in die Baufinanzierung einbringen können, wie zum Beispiel Fördergelder von der KfW-Bank.

- Schritt: Ziehen Sie von der Summe Ihres Eigenkapitals drei Monatsgehälter ab, die Sie als Reserve oder Notgroschen einbehalten sollten.

Wann muss ich das Eigenkapital beim Hauskauf oder Hausbau einsetzen?

Bei einer Immobilienfinanzierung gilt das Prinzip: Eigenkapital vor Fremdkapital. Daher muss das Eigenkapital immer als erstes der Finanzierung von Hausbau oder Hauskauf dienen.

Bei einem Immobilienkauf, bei dem der Kaufpreis auf einen Schlag zu bezahlen ist, müssen Sie der Bank das vereinbarte Eigenkapital zuerst überweisen. Erst dann zahlt die Bank die Kreditsumme aus.

Beim Neubau einer Immobilie erfolgt die Auszahlung der Darlehenssumme nicht auf einmal, sondern in Teilbeträgen nach jeweils erreichten Baufortschritten. Hierbei greift die Bank so lange auf Ihr Eigenkapital zurück, bis dieses aufgebraucht ist. Danach erst zahlt sie das eigentliche Baudarlehen aus.

Wie muss ich mein Eigenkapital nachweisen?

Eigenkapital weisen Sie mit Konto- und Depotauszügen, Wertpapierurkunden, einer Versicherungspolice und dergleichen nach. Die entsprechenden Belege sollten Sie bereits bei einer Finanzierungsanfrage parat haben.

Hypothekenbanken sind sogar rechtlich dazu verpflichtet, Eigenkapitalnachweise von Ihnen zu verlangen und zu prüfen. Die Unterlagen, die Sie bei ihr für die Prüfung einreichen, müssen auf dem aktuellen Stand sein. Bargeld, das Sie zuhause haben, zählt im Übrigen nicht dazu. Das müssen Sie auf Ihr Konto einzahlen, um es mit dem Kontoauszug belegen zu können.