Was ist die Grunderwerbsteuer?

Die Grunderwerbsteuer (GrESt) wird in Deutschland beim Erwerb von unbebauten oder bebauten Grundstücken bzw. Grundstücksanteilen erhoben. Der Grunderwerbsteuer unterliegt der Immobilienkauf allerdings nur, sofern es sich dabei um ein inländisches Grundstück handelt.

Gesetzliche Grundlage der Steuerpflicht:

Die Bestimmungen für die Grunderwerbsteuer regelt das Grunderwerbsteuergesetz (GrEStG). § 1 GrEStG listet im Einzelnen die Erwerbsvorgänge bei Immobilien auf, die grunderwerbsteuerpflichtig sind. In den meisten Fällen ist es der Kaufvertrag (vgl. § 1 Abs. 1 Nr. 1 GrEStG).

Die Grunderwerbsteuer ist eine Verkehrsteuer. Daher steht es den einzelnen Bundesländern zu, den Steuersatz festlegen.

Wie viel Prozent beträgt die Grunderwerbsteuer?

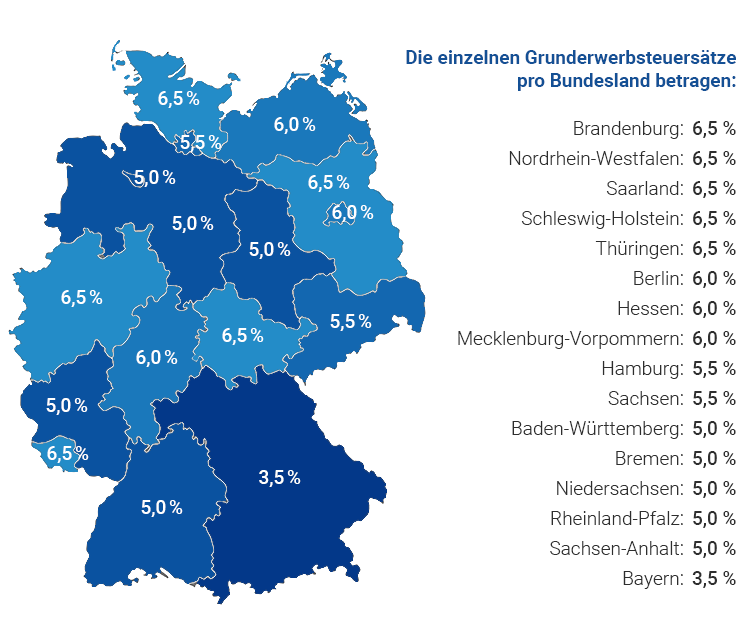

Da die Grunderwerbsteuer eine Ländersteuer ist, unterscheiden sich die Steuersätze von Bundesland zu Bundesland. Sie liegen zwischen 3,5 % und 6,5 % der Bemessungsgrundlage.

Am niedrigsten ist der Grunderwerbsteuersatz in Bayern. Die höchsten Steuersätze der Grunderwerbsteuer zahlt man in Brandenburg, Nordrhein-Westfalen, Saarland, Schleswig-Holstein und Thüringen.

Die Bemessungsgrundlage für die Grunderwerbsteuer ist dabei stets der Kaufpreis der Immobilie.

Beispielrechnung:

Beträgt der Immobilienkaufpreis beispielsweise 300.000 Euro, so wäre in Bayern eine Steuer für den Grunderwerb in Höhe von 10.500 Euro (3,5 Prozent), in Rheinland-Pfalz in Höhe von 15.000 Euro (5,0 Prozent) und in Schleswig-Holstein in Höhe von 19.500 Euro (6,5 Prozent) zu zahlen.

Immobilienfinanzierung: kostenlos & unverbindlich anfragen

Was sind Auslöser der Grunderwerbsteuer?

Einer der wichtigsten Auslöser bei dem die Grunderwerbsteuer anfällt, ist der Kaufvertrag. Die Grunderwerbsteuer kann auch durch einen Eigentumsübergang anfallen. Selbst bei der Zwangsversteigerung unterliegt das Meistgebot der Besteuerung.

Darüber hinaus kann die Grunderwerbsteuer auch bei Personengesellschaften anfallen. Wenn diese Gesellschaft ein inländisches Grundstück besitzt und innerhalb von 5 Jahren mindestens 95 Prozent der Anteile auf neue Gesellschafter übergehen.

Wer muss die Grunderwerbsteuer zahlen?

Laut Grunderwerbsteuergesetz sind prinzipiell der Käufer und der Verkäufer einer Immobilie gemeinsam steuerpflichtig. Im Kaufvertrag kann jedoch auch eine andere Vereinbarung getroffen werden.

Üblicherweise wird im notariellen Kaufvertrag vermerkt, dass der Immobilienkäufer die Grunderwerbsteuerschuld übernimmt.

Ganz unabhängig davon, was im Kaufvertrag vereinbart wurde, gilt dabei allerdings:

Falls der Immobilienkäufer als vertragsgemäßer Steuerschuldner seiner Zahlungsverpflichtung nicht nachkommt oder in Verzug gerät, so wendet sich das Finanzamt an den Verkäufer und weist ihm die Steuerschuld zu.

Gegenüber dem Fiskus ist der Verkäufer dann zahlungspflichtig. Er hat aber das vertragliche Recht, das Geld vom Käufer wieder einzufordern.

Wann fällt keine Grunderwerbsteuer an?

Nicht alle Eigentumswechsel bei Immobilien unterliegen der Steuerpflicht. Die wichtigsten Vorgänge, bei denen keine Grunderwerbsteuer zu zahlen ist, sind:

- Erbschaft

- Schenkung

- Verkauf einer Immobilie zwischen Personen, die in gerader Linie verwandt sind.

Wird der Kaufvertrag für die Immobilie also zwischen Eltern und ihren Kindern oder zwischen Ehepartnern geschlossen, fällt keine Grunderwerbsteuer an. Der Immobilienverkauf zwischen Geschwistern ist hingegen nicht steuerfrei.

Gesetzesgrundlage für Ausnahmen von der Steuerpflicht:

In den zahlreichen Absätzen von § 3 Grunderwerbsteuergesetz (GrEStG) „Allgemeine Ausnahmen von der Besteuerung“ sind die einzelnen Voraussetzung für eine Befreiung von der Grunderwerbsteuer festgehalten.

Demgemäß gelten u.a. auch diese weiteren Ausnahmen von der Besteuerung:

- Immobilienerwerb mit einem Kaufpreis bis zur Freigrenze von 2.500 € (vgl. § 3 Nr. 1 GrEStG)

- Der käufliche Erwerb eines zum Nachlass gehörigen Grundstücks durch einen oder mehrere Miterben, um den Nachlass zu teilen (vgl. § 3 Nr. 3 GrEStG).

- Ein Haus- oder Grundstücksverkauf des Eigentümers an den Ex-Ehepartner im Rahmen der Vermögensauseinandersetzung nach einer Scheidung (vgl. § 3 Nr. 5 GrEStG: erfolgt). Gleiches gilt auch bei der Aufhebung einer eingetragenen Lebenspartnerschaft (vgl. § 3 Nr. 5a GrEStG)

Immobilienfinanzierung: kostenlos & unverbindlich anfragen

Warum zahlt man Grunderwerbsteuer auch auf das Haus?

Bei einem Hauskauf, bei dem im Regelfall das Gebäude inklusive Grund und Boden erworben wird, handelt es sich um ein sogenanntes „einheitliches Vertragswerk“. Daher fällt die Grunderwerbsteuer auf den Gesamtkaufpreis der Immobilie, also für Grundstück plus Gebäude, an.

Auch wenn Sie ein unbebautes Grundstück kaufen und gleichzeitig einen Werkvertrag für den Hausbau abschließen oder beides in eine Hand beauftragen (zum Beispiel bei einem Bauträger oder Generalunternehmer), entsteht so ein einheitliches Vertragswerk. Das bedeutet, dass Ihnen das Finanzamt in diesem Fall die Grunderwerbsteuer aus den Kosten für das Grundstück plus die Baukosten in Rechnung stellt.

Möglichkeiten bei der Grunderwerbsteuer zu sparen:

- Grundstück erwerben und das Haus erst später bauen:

Dann ist die Grunderwerbsteuer nur auf den Grundstückswert zu entrichten. Das bedeutet, dass Sie keine Grunderwerbsteuer auf die Baukosten des Hauses zahlen müssen. Voraussetzung dafür ist allerdings, dass die Verträge für den Grundstückskauf und den Hausbau zeitlich und inhaltlich voneinander getrennt abgeschlossen werden müssen.

Wenn Sie ein Grundstück kaufen und selbst ein Haus bauen wollen, ist diese Option eine echte Überlegung wert. Denn mit dem richtigen Vorgehen bietet sie Ihnen die Möglichkeit, viel Geld zu sparen.

- Beim Erwerb einer Bestandsimmobilie Kaufpreis aufteilen:

Die Grunderwerbsteuer fällt im Grunde nur auf Kaufpreis der Immobilie an. Die Immobilie ist das Grundstück, das Haus sowie die unbeweglichen und untrennbar mit dem Gebäude verbundenen Teile.

Die beweglichen Teile sind prinzipiell nicht grunderwerbsteuerpflichtig. Hierzu zählt das beim Kauf eines Hauses oder einer Eigentumswohnung mit erworbene Inventar, sofern es grundsätzlich ohne Weiteres entfernt werden kann. Darunter fallen zum Beispiel Einbauküche und Einbauschränke, Pergola, Markise, Gartenhäuschen und dergleichen.

Beim Aufsetzen des Immobilienkaufvertrags kann der Notar auf Ihren Wunsch die beweglichen Bestandteile des Hauskaufs gesondert ausweisen. Für diese müssen Sie dann keine Grunderwerbsteuer zahlen.

Ohne Einzelbelege akzeptiert das Finanzamt allerdings nur einen heraus gerechneten Wert dieser beweglichen Teile von bis zu 15 Prozent des Kaufpreises. Falls er höher liegt, muss man dem Finanzamt dies mit Kaufbelegen, Handwerkerrechnungen und dergleichen nachweisen können.

Ist Grunderwerbsteuer bei Erbpacht fällig?

Auch bei der Bestellung eines Erbbaurechts fällt die Grunderwerbsteuer an. Das bedeutet: Obschon der Erbbauberechtigte gar kein Grundstückseigentum erwirbt, ist er zur Zahlung der Grunderwerbsteuer verpflichtet.

Die Höhe der Grunderwerbsteuer beim Erbbaurecht ist allerdings meist deutlich geringer als beim Kauf eines Grundstücks.

Wie berechnet sich die Grunderwerbsteuer beim Erbbaurecht?

Zur Berechnung der Grunderwerbsteuer beim Erbbaurecht wird der Wert der Gegenleistung des grundstücksgleichen Rechts herangezogen.

Die Gegenleistung beim Erbbaurecht ergibt sich aus dem jährlichen Erbbauzins (= dem sogenannten „Jahreswert“) multipliziert mit einem Kapitalisierungsfaktor, der für Immobilienwertermittlungen angesetzt wird (= dem sogenannte „Vervielfältiger“).

Die so ermittelte Gegenleistung ist dann die Bemessungsgrundlage für den Grunderwerbsteuersatz im jeweiligen Bundesland.

Berechnungsformel für die Grunderwerbsteuer beim Erbbaurecht:

- Jährlicher Erbbauzins (Jahreswert) x Vervielfältiger = Gegenleistung

- Gegenleistung x Grunderwerbsteuersatz = fälliger Grunderwerbsteuer-Betrag

Wann ist die Grunderwerbsteuer zu zahlen?

Die Grunderwerbsteuer muss man vor dem Grundbucheintrag zahlen.

Zeitlicher Ablauf zur Zahlung der Grunderwerbsteuer:

- Notartermin zur Unterzeichnung und Beurkundung des Kaufvertrags: Sofern der Immobilienkauf einer Grunderwerbsteuerpflicht unterliegt, informiert der Notar das Finanzamt, in dessen Zuständigkeitsbereich die Immobilie liegt (in diesem Zusammenhang wird es auch „Liegenschaftsfinanzamt“ genannt).

- Das zuständige Finanzamt berechnet die Höhe der Grunderwerbsteuer und schickt dem Steuerschuldner den Grunderwerbsteuerbescheid zu - üblicherweise rund sechs bis acht Wochen nach dem Notartermin.

- Nach Erhalt des Bescheids ist die Grunderwerbsteuer an das Finanzamt zu überweisen. Die Zahlungsfrist beträgt einen Monat.

- Sobald die Grunderwerbsteuerschuld beglichen ist, stellt das Finanzamt die sogenannte „Unbedenklichkeitsbescheinigung“ aus und sendet sie an den beurkundenden Notar.

- Der Notar leitet die Unbedenklichkeitsbescheinigung zusammen mit allen weiteren Unterlagen für den Grundbucheintrag ans Grundbuchamt weiter.

- Nun kann das Grundbuchamt den Eintrag im Grundbuch vornehmen, mit dem der Immobilienkäufer zum rechtmäßigen Immobilieneigentümer wird.

Das bedeutet: Erst wenn Sie die Grunderwerbsteuer vollständig bezahlt haben, können Sie als Eigentümer einer Immobilie ins Grundbuch eingetragen werden! Denn solange die Grunderwerbsteuer nicht bezahlt wird, wird kein Grundbuchamt die gewünschte Eintragung vornehmen.

Welche Bedeutung hat die Grunderwerbsteuer bei der Immobilienfinanzierung?

Sobald die Grunderwerbsteuer anfällt, verteuert sie den Immobilienerwerb für den Käufer. Daher gehört die Grunderwerbsteuer ebenso wie z.B. die Notar- und Grundbuchkosten zu den sogenannten „Kaufnebenkosten“ beim Hypothekendarlehen.

Diese zusätzlichen Kosten über den Immobilienkaufpreis hinaus müssen Sie bei einer benötigten Immobilienfinanzierung selbstverständlich im Hinblick auf die Höhe der Darlehenssumme berücksichtigen.

Die Grunderwerbsteuer macht nicht selten den größten Posten der Nebenkosten bei einem Baukredit aus. Zusammen mit den weiteren Positionen sollten Sie vorab die gesamten zusätzlichen Kaufnebenkosten in einer Höhe von etwa 15 bis 20 Prozent des Kaufpreises veranschlagen.

Bei der Ermittlung der Kosten für die notariellen Beurkundungen und Grundbucheinträge, den Hypothekenzinsen, der optimalen Zinsbindung, oder beim Vergleich von Bauzinsen können Ihnen unser Baufinanzierungsrechner helfen:

zum Notar- und GrundbuchrechnerIst Grunderwerbsteuer absetzbar?

Die Grunderwerbsteuer sowie die weiteren Kaufnebenkosten können Sie nicht steuerlich absetzen, falls Sie die Immobilie für die private Nutzung kaufen.

Wenn Sie die Immobilie allerdings vermieten oder gewerblich nutzen, so sind die Grunderwerbsteuer ebenso wie die Notar-, Grundbuchkosten und gegebenenfalls Maklerkosten als Betriebsausgaben oder Werbungskosten steuerlich absetzbar. Denn sie zählen zu den Anschaffungskosten einer Immobilie und erhöhen die abzugsfähige steuerliche Abschreibung.

Grunderwerbsteuer vs. andere Steuerarten

Unterschied von Grunderwerbsteuer und Grundsteuer

Bitte verwechseln Sie die Grunderwerbsteuer nicht mit der Grundsteuer. Erstere müssen Sie beim Kauf der Immobilie bezahlen, also einmalig. Die Grundsteuer hingegen wird Jahr für Jahr von der Kommune erhoben – zusätzlich.

Den Hebesatz der jährlichen Grundsteuer erfahren Sie von Ihrer Gemeinde. Die Grundsteuer spielt zunächst für Ihre Immobilienfinanzierung oder Baudarlehen keine Rolle. Aber für die laufenden fixen Nebenkosten Ihrer künftigen Immobilie sollten Sie sie schon im Blick haben.

Umsatzsteuer vs. Grunderwerbsteuer

Um eine Doppelbesteuerung mit Grunderwerbsteuer und Umsatzsteuer zu vermeiden, sind Grundstücksverkäufe laut § 4 Nr. 9a Umsatzsteuergesetz (UStG) grundsätzlich zunächst einmal hinsichtlich der Umsatzsteuer steuerfrei. Unter bestimmten Voraussetzungen kann gemäß § 9 UStG dennoch freiwillig Umsatzsteuer bei Grundstücksverkäufen gezahlt werden.

Erbschaftsteuer und Schenkungsteuer vs. Grunderwerbsteuer

Der Grundstückserwerb im Erbfall und Grundstücksschenkungen unter Lebenden sind gemäß Erbschaftsteuer- und Schenkungsteuergesetz von der Grunderwerbsteuer befreit, um eine doppelte Steuerbelastung zu verhindern.