Was ist eine Grundschuld?

Die Grundschuld ist ein Grundpfandrecht. Sie dient zum Beispiel dazu, eine Immobilienfinanzierung abzusichern. Wenn der Darlehensnehmer seine Schulden nicht mehr begleichen kann, verleiht sie dem Darlehensgeber das Recht, die Immobilie zwangsversteigern zu lassen.

Die Funktion der Grundschuld ist mit dem Prinzip des Pfandleihhauses vergleichbar. Um sich einen bestimmten Geldbetrag leihen zu können, gibt man dort beispielsweise eine Uhr als Pfand ab. Sobald man den Geldbetrag fristgerecht zurückzahlt, bekommt man seine Uhr zurück. Wenn nicht, hat das Pfandleihhaus das Recht, das Schmuckstück zu versteigern.

Bei einer Immobilienfinanzierung fungiert das Grundstück als Pfand, bis das Baudarlehen getilgt ist. Da man allerdings ein Grundstück nicht als Pfandstück übergeben kann, wird stattdessen eine Grundschuld im Grundbuch eingetragen.

Immobilienfinanzierung: kostenlos & unverbindlich anfragen

Welche Vorteile hat die Grundschuld gegenüber der Hypothek?

Die Grundschuld hat sich aufgrund ihrer Vorteile inzwischen als grundpfandrechtliche Absicherung einer Immobilienfinanzierung gegenüber der Hypothek durchgesetzt.

Im umgangssprachlichen Gebrauch werden „Grundschuld“ und „Hypothek“ manchmal fälschlicherweise synonym verwendet. Doch zwischen den beiden Begriffen gibt es wichtige Unterschiede, die einige Vor- und Nachteile sowohl für den Darlehnsnehmer als auch den Darlehensgeber mit sich bringen.

Vorteile einer Grundschuld für den Darlehensnehmer:

- Mehrfachnutzung: Eine eingetragene Grundschuld kann man nach der Tilgung des Baudarlehens stehen lassen. Denn anders als die Hypothek erlischt die Grundschuld nicht automatisch, wenn die Immobilienfinanzierung abbezahlt wurde. Daher ist sie später als neue Darlehenssicherheit wieder einsetzbar – zum Beispiel für einen Modernisierungskredit oder einen weiteren Immobilienkauf.

- Einfachere Übertragbarkeit: Eine Grundschuld auf einen anderen Gläubiger zu übertragen bzw. an einen anderen Gläubiger abzutreten ist mit geringerem Aufwand möglich.

- Einsparung von Kosten: Durch die Flexibilität bei der Grundschuld kann der Darlehensnehmer Notar- und Grundbuchkosten sparen, weil die Gebühren für die Löschung und den Neueintrag einer Grundschuld entfallen.

Vorteile der Grundschuld für den Darlehensgeber:

- Direkte Verwertbarkeit: Falls ein Darlehensnehmer zahlungsunfähig wird, kann der Darlehensgeber der Immobilienfinanzierung ohne zusätzliches und zeitraubendes Gerichtsverfahren die Immobilie durch eine Zwangsversteigerung direkt verwerten. Bei einer Hypothek muss eine Bank die offene Restschuld zunächst vor Gericht einklagen.

- Sicherheit des Gläubigerrangs: Sind im Grundbuch mehrere Gläubiger eingetragen, so bestimmt die Rangreihenfolge, welcher der Gläubiger bei einer Zwangsversteigerung zuerst, als zweiter und nachfolgend bedient wird. Eine Grundschuld sichert dem Darlehensgeber den eingetragenen Rang zu. Bei Baufinanzierungen bestehen die Banken im Regelfall darauf, erstrangig im Grundbuch eingetragen zu werden, damit sie ihre Ansprüche im Fall der Fälle zuerst geltend machen können.

Baufinanzierungsrechner

Wo wird die Grundschuld eingetragen?

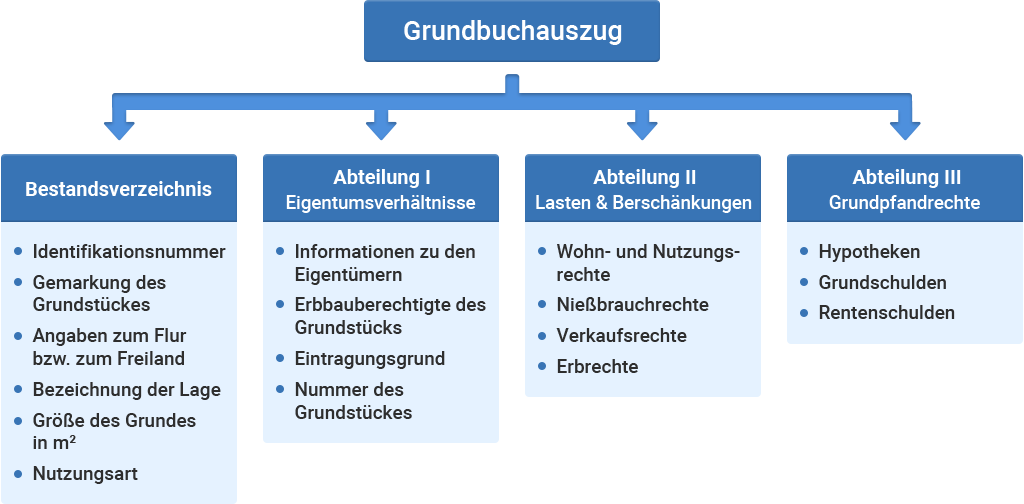

Der Eintrag der Grundschuld erfolgt in die Abteilung III des Grundbuchs. Das Grundbuch ist ein öffentliches Register, das die Amtsgerichte für alle Grundstücke in ihren Zuständigkeitsbereichen führen.

Für jedes Grundstück ist das Grundbuch in ein Bestandverzeichnis und drei Abteilungen aufgegliedert:

- Im Bestandsverzeichnis sind die Angaben zum Grundstück wie u.a. die Gemarkung, die Größe, die Nutzung und – sofern vorhanden – Informationen zur Bebauung aufgeführt.

- In Abteilung I sind namentlich der oder die Immobilieneigentümer genannt.

- Abteilung II beinhaltet mögliche rechtliche Lasten und Beschränkungen wie beispielsweise ein eingeräumtes Wohnrecht oder Nießbrauchrecht.

- In Abteilung III werden Grundschulden, Hypotheken oder andere Grundpfandrechte auf das Grundstück eingetragen.

Was ist der Unterschied zwischen Briefgrundschuld und Buchgrundschuld?

Im Grundbuch kann eine Grundschuld entweder als Buchgrundschuld oder als Briefgrundschuld eingetragen werden. Zur Absicherung einer Immobilienfinanzierung ist heutzutage die Buchgrundschuld der Regelfall.

- Bei der Buchgrundschuld trägt das Grundbuchamt die Grundschuld mit der Bezeichnung „Grundschuld ohne Brief“ ein. Zugleich wird auch der Gläubiger eingetragen.

- Bei einer Briefgrundschuld trägt das Grundbuchamt die Grundschuld ohne Nennung eines Gläubiger ein und erstellt den sogenannten „Grundschuldbrief“. Er fungiert wie ein Wertpapier. Wer den Grundschuldbrief besitzt, ist Inhaber der Grundschuld. Eine Übertragung der Grundschuld kann also einfach durch Übergabe des Grundschuldbriefs vollzogen werden.

Die Briefgrundschuld ist eigentlich der gesetzliche Standardfall:

Daher ist gemäß deutschem Recht stets eine Briefgrundschuld gemeint, wenn im Grundbuch allein von „Grundschuld“ die Rede ist. Dennoch ist dieses Eintragungsformat in der Praxis der Ausnahmefall.

Denn die Briefgrundschuld bringt einige Nachteile mit sich:

- Zusätzliche Kosten für die Erstellung des Grundschuldbriefs beim Grundbuchamt

- Bei Verlust des Grundschuldbrief muss ein teures Aufgebotsverfahren zur Unwirksamkeitserklärung des Dokuments eingeleitet werden

- Zum Beleg der Grundschuld muss stets der Brief vorgelegt werden, da aus dem Grundbuch der aktuelle Inhaber der Grundschuld nicht unbedingt ersichtlich ist

Wie läuft die Eintragung der Grundschuld ab?

Im Zusammenhang mit einem Immobilienkauf erfolgt der Grundbucheintrag der Grundschuld und des Eigentümerwechsels in mehreren Schritten:

1. Auflassungsvormerkung:

Nachdem Sie als Käufer beim Notar den Immobilienkaufvertrags unterschrieben haben, sind Sie noch nicht sofort der rechtliche Eigentümer der Immobilie. Denn der Eigentumswechsel bei Immobilien ist ein Prozess zur Wahrung der Rechte von Käufer und Verkäufer, der einige Monate in Anspruch nehmen kann.

Nach der Vertragsunterzeichnung erstellt der Notar daher eine Auflassungsvormerkung, die als Bestätigung des geschlossenen Immobilienkaufvertrags im Grundbuch eingetragen wird.

Die Rechtssicherheit beim Immobilienkauf ist auch für den Darlehensgeber der Immobilienfinanzierung wichtig. Die Auflassungsvormerkung gehört daher üblicherweise zu den erforderlichen Unterlagen, die man für eine Immobilienfinanzierung der Bank vorlegen muss.

2. Bestellung der Grundschuld:

Die Darlehensgeber zahlen ein Baudarlehen erst aus, nachdem die Grundschuld zur Absicherung im Grundbuch eingetragen ist. Von der Bank erhalten Sie ein Grundschuldbestellungsformular, das Sie vom Notar beurkunden lassen müssen. Der Notar klärt Sie dabei über die rechtlichen Konsequenzen der Grundschuld inklusiver der Zwangsvollstreckungsunterwerfung auf. Die vom Notar erstelle Grundschuldbestellungsurkunde müssen Sie dann unterschreiben.

3. Notar beantragt den Grundschuldeintrag beim Grundbuchamt:

Der Notar schickt die Grundschuldbestellungsurkunde zusammen mit einer vom Verkäufer unterzeichneten Belastungsvollmacht an das Grundbuchamt und beantragt somit die Eintragung der Grundschuld.

4. Bestätigung des Eintrags:

Das Grundbuchamt benötigt zur Bearbeitung des Antrags etwa drei bis sechs Wochen. Sobald die Grundschuld eingetragen ist, erhält der Notar eine Bestätigung.

Der Notar schickt einen aktualisierten Grundbuchauszug, der den Eintrag der Grundschuld ausweist, sowie die Grundschuldbestellungsurkunde an den Darlehensgeber der Immobilienfinanzierung.

Damit ist der Eintrag der Grundschuld abgeschlossen und die Bank kann das Baudarlehen an Sie auszahlen.

5. Abschließende Schritte für den Vollzug des Eigentümerwechsel

Bis der Eigentumswechsel der Immobilie allerdings endgültig abgeschlossen ist, dauert es nochmals etwa rund drei bis fünf Monate. Ihr Notar kümmert sich um den Prozess, bei dem Sie unter anderem auch die Grunderwerbsteuer an das Finanzamt überweisen müssen. Wenn alle rechtlichen Erfordernisse erfüllt sind, beantragt der Notar die Eigentümerumschreibung im Grundbuch, mit der Sie dann endgültig und vollumfänglich der rechtliche Immobilieneigentümer werden.

Wozu dient die Zweckerklärung für die Grundschuld?

Die Zweckerklärung für eine Grundschuld ist eine zusätzliche rechtsverbindliche Vereinbarung bei der Immobilienfinanzierung. Mit ihr wird die Grundschuld mit dem Immobilienkredit verknüpft. Denn im Gegensatz zu einer Hypothek ist eine Grundschuld nicht von vornherein an ein bestimmtes Darlehen gebunden.

Die Zweckerklärung verhindert, dass die Bank die eingetragene Grundschuld für andere Verbindlichkeiten des Kreditnehmers, die eventuell noch darüber hinaus bestehen, verwenden könnte.

In der Zweckerklärung definieren der Darlehensnehmer und Darlehensgeber einer Baufinanzierung, welche Forderungen konkret mit der Grundschuld abgesichert werden sollen.

Diese Festlegung dient dem Schutz des Darlehensnehmers: Denn dank der Zweckerklärung kann die Bank im Falle eines Zahlungsausfalls nur die berechtigten Forderungen aus dem Baudarlehen gegenüber dem Darlehensnehmer geltend machen.

Immobilienfinanzierung: kostenlos & unverbindlich anfragen

Was kostet die Eintragung der Grundschuld?

Für die Eintragung der Grundschuld fallen sowohl beim Notar als auch beim Grundbuchamt Gebühren an. Ihre Höhe richtet sich nach der Höhe der Grundschuld.

Beträgt beispielsweise die Grundschuld 100.000 Euro, so entstehen dem Darlehensnehmer einer Immobilienfinanzierung für die Grundbucheintragung Gesamtkosten von rund 700 Euro. Bei einem höheren Grundschuldbetrag steigen diese Kosten entsprechend.

Die anfallenden Notar- und Grundbuchkosten beim Kauf einer Immobilie oder auch bei einer Anschlussfinanzierung können Sie übrigens ganz einfach mit dem Notar- und Grundbuchrechner von DTW | Immobilienfinanzierung berechnen.

zum Notar- und GrundbuchrechnerWas sind Grundschuldzinsen?

Grundschuldzinsen dienen Banken bei einer Immobilienfinanzierung als Zusatzabsicherung im Falle eines Zahlungsausfalls. Solange Sie als Darlehensnehmer Ihren Zahlungsverpflichtungen ordnungsgemäß nachkommen, spielen die im Darlehensvertrag fixierten Grundschuldzinsen keine Rolle.

Die Höhe der Grundschuldzinsen beträgt etwa 15 Prozent pro Jahr. Der Kreditnehmer muss sie aber nicht zahlen. Erst und nur im Fall der Zahlungsunfähigkeit kann der Darlehensgeber die vertraglichen Grundschuldzinsen für bis zu zwei Jahre einfordern.

Mit dem Grundschuldzins erhöht die Bank ihre Forderungssumme gegenüber dem Betrag der im Grundbuch eingetragenen Grundschuld. So sichert sie sich ab, falls im Rahmen einer Zwangsvollstreckung zusätzliche Kosten anfallen oder die Bauzinsen am Markt gestiegen sein sollten, was eine Anschlussfinanzierung entsprechend verteuern würde.

Was passiert mit der Grundschuld, wenn das Baudarlehen abbezahlt ist?

Anders als bei einer Hypothek erlischt die Grundschuld nicht, nachdem Sie Ihre Immobilienfinanzierung komplett getilgt haben. Stattdessen wechselt die Grundschuld den Inhaber, und zwar vom Darlehensgeber auf Sie. Auf diese Weise wird aus der Fremdgrundschuld nunmehr eine Eigentümergrundschuld.

Fremdgrundschuld:

Von einer Fremdgrundschuld spricht man, wenn der Grundschuldgläubiger aktuell zum Beispiel der Darlehensgeber einer Immobilienfinanzierung ist, zu dessen Gunsten die Grundschuld eingetragen ist. Für die Dauer der Rückzahlung bleibt der Kreditgeber Grundschuldgläubiger.

Eigentümergrundschuld:

Mit der vollständigen Tilgung der Immobilienfinanzierung entfällt der Sicherungszweck der Grundschuld. Daher wandelt sich kraft Gesetz die Fremdgrundschuld automatisch in eine Eigentümergrundschuld um. Damit besitzt der Darlehensgeber der Immobilienfinanzierung auch keinerlei Rechte mehr an Ihrer Immobilie. Und Sie können als nunmehr schuldenfreier Immobilieneigentümer über die im Grundbuch eingetragene Grundschuld frei verfügen.

Tipp: Als Beleg, dass Sie Ihre Baufinanzierung tatsächlich komplett getilgt haben, sollten Sie sich in jedem Fall eine Löschungsbewilligung für die Grundschuld von Ihrer Bank ausstellen lassen. Diese müssen zwar bei Ihrem Darlehensgeber beantragen, sie ist aber gesetzlich garantiert kostenlos.

Wofür kann ich eine Eigentümergrundschuld nutzen?

Eine Eigentümergrundschuld kann für verschiedene Zwecke genutzt werden. Am häufigsten wird sie eingesetzt zur Absicherung eines Folgekredits, falls zum Beispiel ein Modernisierungsdarlehen benötigt wird. Auch wenn Sie eine weitere Immobilie kaufen, kann die Eigentümergrundschuld als Sicherheit für eine neue Immobilienfinanzierung verwendet werden.

Der entscheidende Vorteil der Wiederverwendbarkeit der Grundschuld liegt in der Kostenersparnis. Denn die Löschung und der Neueintragung einer Grundschuld kostet etwa vier Mal so viel wie die Abtretung einer Grundschuld.

Falls Sie Ihre Immobilien verkaufen möchten, kann die Eigentümergrundschuld ebenfalls von Nutzen sein. Denn Sie können die Grundschuld an den Immobilienkäufer, sofern er dies wünscht, übertragen. Dieser hat dann die Möglichkeit, die bereits eingetragene Grundschuld für seine eigene Immobilienfinanzierung zu nutzen, womit auch er Gebühren beim Notar und Grundbuchamt einsparen kann.

Wann ist die Löschung der Grundschuld sinnvoll?

Die Löschung der Grundschuld aus dem Grundbuch kann in bestimmten Situationen vorteilhaft sein:

- Bei der Veräußerung Ihres Hauses oder Ihrer Eigentumswohnung: Eine lastenfreie Immobilie, also ohne eingetragene Grundschuld, kann einen höheren Verkaufspreis erzielen.

- Falls Ihre Grundschuld noch als Briefgrundschuld im Grundbuch eingetragen wurde: Mit der Grundschuldlöschung können Sie dem Risiko, den Grundschuldbrief zu verlieren, entgehen. Denn bei einem Verlust des Briefes müssen Sie ein Aufgebotsverfahren einleiten, um den Grundschuldbrief für unwirksam erklären zu lassen und zu verhindern, dass womöglich jemand anders im Besitz des Grundschuldbriefs auftaucht, der Anspruch auf Ihre Immobilie erheben kann. Solch ein Verfahren ist aufwendig und kann zudem ziemlich teuer werden.

- Wenn Sie ein neues Darlehen aufnehmen möchten: Grundsätzlich verkürzt eine lastenfreie Immobilie die Wertprüfung der Sicherheiten durch das Kreditinstitut vor einer Kreditzusage.

Wie kann ich die Grundschuld löschen?

Die Löschung der Grundschuld müssen Sie über Ihren Notar beantragen lassen.

- Zunächst benötigen Sie die sogenannte "Löschungsbewilligung" des eingetragenen Darlehensgebers. In ihr bestätigt die Bank, dass Sie Ihr Baudarlehen vollständig getilgt haben, so dass der Sicherungszweck der Grundschuld entfallen ist.

- Bei einer Buchgrundschuld benötigt Ihr Notar neben dem von Ihnen unterschriebenen Löschungsantrag nur die Löschungsbewilligung. Bei einer Briefgrundschuld muss der Notar auch den Grundschuldbrief beim Grundbuchamt einreichen.

- Nach erfolgreicher Prüfung des Löschungsantrags trägt das Grundbuchamt einen Löschungsvermerk in die Abteilung III des Grundbuchs ein. Damit ist die Grundschuld offiziell gelöscht.

Was kostet eine Grundschuldlöschung?

Die Kosten beim Notar und beim Grundbuchamt für die Löschung der Grundschuld richten sich ebenso wie beim Grundschuldeintrag nach der Höhe der Grundschuld. Allerdings ist die Löschung deutlich günstiger.

Bei einer Grundschuld von 100.000 Euro kostet die Löschung der Grundschuld insgesamt etwa 170 Euro. Zum Vergleich: Für den Eintrag einer Grundschuld in Höhe von 100.000 Euro fallen bei Notar und Grundbuchamt zusammen etwa 700 Euro an.

Die erforderliche Löschungsbewilligung muss Ihnen Ihr Darlehensgeber kostenfrei ausstellen. Dazu ist sind Banken gesetzlich verpflichtet.