Was ist eine Hypothek?

Die Hypothek ist ein Grundpfandrecht, das als Belastung auf einem Grundstück zur Absicherung einer Immobilienfinanzierung oder sonstigen Forderung dient.

Die Abtretung einer Hypothek dient Darlehensgebern als Sicherheit für ein zur Verfügung gestelltes Baudarlehen. Neben einer Baufinanzierung können auch persönliche Forderungen abgesichert werden.

Die Hypothek ist an eine konkrete Forderung gebunden und erlischt, sobald diese nicht mehr besteht. Fällt der Hypothekenkredit durch die reguläre Tilgung, so sinkt auch die an das Baudarlehen gebundene Hypothek.

Es ist mittlerweile üblich, ein Baudarlehen mit einem Annuitätendarlehen zu finanzieren. Aktuell werden Hypothekendarlehen von den meisten Darlehensgebern mit einer Grundschuld abgesichert und nicht mehr mit einer Hypothek.

Immobilienfinanzierung: kostenlos & unverbindlich anfragen

Worin unterscheidet sich die Hypothek von der Grundschuld?

Im Zusammenhang mit einer Baufinanziwerung finden sich häufig die Begriffe Hypothek und Grundschuld. Doch worin unterscheiden sich Hypotheken von den Grundschulden? Eine Hypothek unterscheidet sich in drei wichtigen Merkmalen von der Grundschuld:

- Die Hypothek ist kreditgebunden („akzessorisch“) an eine Forderung, während die Grundschuld unabhängig vom jeweiligen Baukredit besteht.

- Der Wert der Hypothek sinkt mit der Tilgung des Darlehens während die Grundschuld weiter in der ursprünglichen eingetragenen Höhe weiter besteht.

- Bei Zahlungsausfall kann die Bank die Hypothek nicht direkt verwerten. Sie muss bei Ausübung über ihr Grundpfandrecht beweisen, dass eine abhängige Forderung (Ausfall des Baukredits) besteht.

1. Akzessorietät der Hypothek

Gemäß BGB ist die Hypothek im Gegensatz zur Grundschuld immer mit einem ganz bestimmten Baukredit verknüpft.

Der juristische Fachausdruck für die strenge Bindung einer Hypothek an eine spezifische Forderung bzw. einen bestimmten Immobilienkredit lautet „Akzessorietät“. Der Rechtsbegriff bezeichnet die Abhängigkeit des Bestehens eines Rechtes von dem Bestehen eines anderen Rechts.

Übertragen auf Immobilienfinanzierungen:

Das Grundpfandrecht „Hypothek“ ist von der berechtigten Forderung aus der entsprechenden Baufinanzierung abhängig. Besteht keine Forderung mehr, besteht auch die akzessorische Hypothek nicht mehr.

In der Praxis bedeutet das:

- Die Hypothek wird für ein konkretes Baudarlehen als bezifferter Betrag zusammen mit Nennung des Darlehensgebers (= Hypothekengläubiger oder Hypothekar) in das Grundbuch eingetragen. Sie besteht dann so lange, wie es noch offene Forderungen aus diesem Hypothekendarlehen gibt.

- Die Akzessorietät macht Hypotheken unflexibler als die Grundschuld, die nicht kreditgebunden ist und daher auf neue Baudarlehen übertragen werden kann.

2. Der Wert der Hypothek sinkt mit der Tilgung

Bei einer Baufinanzierung mit einer eingetragenen Hypothek sinkt mit der fortschreitenden Tilgung der Forderung gleichzeitig auch deren Wert.

Demgegenüber bleibt eine im Grundbuch eingetragene Grundschuld immer konstant in voller Höhe des Darlehensbetrags bestehen, unabhängig davon, wie viel Tilgung der Kreditnehmer bereits geleistet hat. Dank der Wertbeständigkeit der Grundschuld kann der Immobilieneigentümer sie nach vollständiger oder größtenteils geleisteter Tilgung wieder verwenden, zum Beispiel bei der Anschlussfinanzierung oder für ein Modernisierungsdarlehen.

3. Keine direkte Verwertbarkeit der Hypothek

Dient eine Hypothek als Kreditsicherheit für die Immobilienfinanzierung, muss das Kreditinstitut bei Zahlungsausfall zunächst ein Gerichtsverfahren anstrengen, um die noch offene Restschuld einzuklagen. Erst danach kann die Zwangsversteigerung eingeleitet werden.

Wenn hingegen das Baudarlehen über eine Grundschuld abgesichert ist, darf die Bank bei Zahlungsunfähigkeit des Darlehensnehmers per Zwangsvollstreckung die Immobilie direkt verwerten.

Immobilienfinanzierung: kostenlos & unverbindlich anfragen

Welche Arten einer Hypothek gibt es?

Unterschieden wird zwischen der Buchhypothek und der Briefhypothek. Letztere ist in der Praxis die übliche Form. Bei einer Buchhypothek wird die Hypothek nur in das Grundbuch eingetragen. Demgegenüber wird bei einer Briefhypothek zusätzlich ein Hypothekenbrief überreicht, der auch übertragen werden kann.

Buchhypothek:

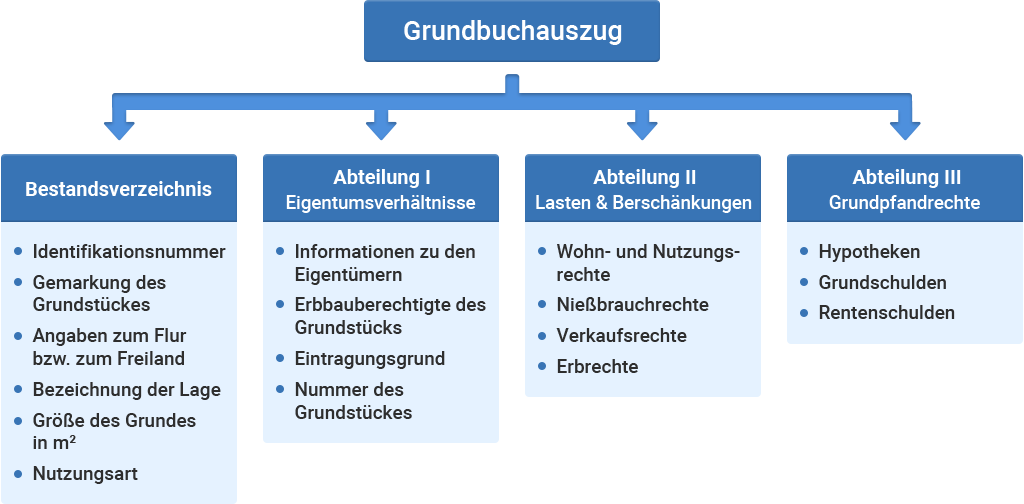

Bei der Buchhypothek erfolgt nur ein Eintrag der Hypothek in das Grundbuch, und zwar in Abteilung III „Grundpfandrechte“.

Dort notiert das Grundbuchamt sowohl den Hypothekengläubiger, also den Darlehensgeber der Immobilienfinanzierung, als auch die Höhe der Hypothek.

Briefhypothek:

Bei einer Briefhypothek erstellt das Grundbuchamt zusätzlich zum Grundbucheintrag einen Hypothekenbrief. Der Brief ermöglicht eine rasche und kostengünstigere Abtretung der Hypothek.

So reicht es zum Beispiel bei einer Umschuldung aus, wenn der ehemalige Gläubiger den Hypothekenbrief zusammen mit einer einfachen schriftlichen Abtretungserklärung an den neuen Gläubiger übergibt. Vorteil für den Darlehensnehmer: Da kein neuer Eintrag in das Grundbuch erforderlich ist, kann er die dafür anfallenden Notar- und Grundbuchkosten einsparen.

Was bedeutet 1a-Hypothek?

Man kann eine Immobilie mit mehreren Hypotheken belasten. Unter einer sogenannten „1a-Hypothek“ versteht man eine Hypothek, die im Grundbuch an erster Stelle eingetragen ist.

Aus der Rangfolge von Hypotheken und anderen Grundpfandrechten im Grundbuch ergibt sich, welcher Gläubiger im Fall einer Zwangsversteigerung aus dem Erlös zuerst, als Zweites und so weiter bedient wird. Reicht der erzielte Betrag nicht aus, um alle Forderungen zu begleichen, gehen die nachrangigen Gläubiger auf den hinteren Plätzen unter Umständen komplett leer aus.

Die 1a-Hypothek sichert den auf dem ersten Rang im Grundbuch eingetragenen Darlehensgeber einer Immobilienfinanzierung am besten ab. Banken bieten daher erstrangige Hypothekendarlehen am günstigsten an.

Demgegenüber verlangen sie bei zweitrangigen 1b-Hypotheken oder noch schlechter gestellten Nachrangdarlehen deutlich höhere Sollzinssätze, um das größere Ausfallrisiko auszugleichen.

Welche Rolle spielt der Beleihungswert bei der Hypothek?

Als Beleihungsobjekt für eine Hypothek kommen Wohn- oder Gewerbeimmobilien in Frage. Deren Beleihungswert beeinflusst die mögliche Höhe des Hypothekendarlehens zur Finanzierung eines Immobilienkaufs oder zur Finanzierung eines Neubauvorhabens.

In der Regel darf eine Hypothekenbank einen Immobilienkredit nur in Höhe von maximal 60 % des Beleihungswertes vergeben. Besteht ein Darlehensbedarf, der über dieser Beleihungsgrenze liegt, benötigt man zusätzlich eine Nachrangfinanzierung.

Viele Kreditinstitute sind bei der Vergabe eines Baudarlehens gesetzlich und institutionell an die Beleihungsgrenze gebunden. Es gibt aber auch Alternativen.

So haben zahlreiche Finanzierungspartner von DTW | Immobilienfinanzierung die Möglichkeit, Immobilienkredite bis zu 110 % des Beleihungswertes zu vergeben, sofern die Bonität des Darlehensnehmer entsprechend gut ist.

Immobilienfinanzierung: kostenlos & unverbindlich anfragen

Wann erlischt eine Hypothek?

Eine Hypothek „erlischt“, sobald keine Forderungen des Hypothekengläubigers mehr bestehen. Das bedeutet aber nicht, dass die Hypothek automatisch aus dem Grundbuch gelöscht wird.

Umwandlung der Hypothek in eine Eigentümergrundschuld:

Nach der vollständigen Tilgung eines Hypothekendarlehens entfällt der Sicherungszweck der Hypothek. Daher wandelt sich die eingetragene Hypothek per Gesetz in eine Eigentümergrundschuld um. Gleiches geschieht, wenn der Darlehensgeber des Hypothekenkredits auf die Hypothek verzichtet, wofür eine schriftliche Aufhebungserklärung des Gläubigers sowie die Zustimmung des Immobilieneigentümers nötig sind.

Über die Eigentümergrundschuld kann der Grundstücksbesitzer frei verfügen. Sie lässt sich für ein späteres Folgedarlehen nutzen, was Gebühren beim Notar und Grundbuchamt einspart. Denn in diesem Fall ist nicht der teurere Neueintrag des Grundpfandrechts, sondern nur eine kostengünstigere Änderung des Grundbucheintrags erforderlich.

Die umgewandelte Eigentümergrundschuld verbleibt zudem auf derselben Rangposition im Grundbuch, die zuvor die Hypothek belegt hat. Mit ihr sichert sich also der Immobilieneigentümer auch den jeweiligen Gläubigerrang, was bei der Aufnahme eines Folgekredits von Vorteil sein kann.

Löschung der Hypothek aus dem Grundbuch:

Möchte der Immobilieneigentümer die Eigentümergrundschuld nicht im Grundbuch stehen lassen, kann er die Löschung der Hypothek veranlassen.

Dafür muss er einen Notar beauftragen, der den Löschungsantrag zusammen mit den erforderlichen Unterlagen beim Grundbuchamt einreicht. Hierfür fallen die entsprechenden Notar- und Grundbuchkosten an.

Falls die Immobilie mehrfach belastet ist, rücken nach der Löschung der Hypothek die nachrangigen Grundpfandrechte auf.

Rechner Hypothekenzinsen

Was versteht man unter einer Umkehrhypothek?

Die sogenannte „Umkehrhypothek“ ist keine Sonderform eines Grundpfandrechts, sondern eine Art „umgedrehte Immobilienfinanzierung“, welche die Verrentung von Immobilienvermögen ermöglicht.

Falls Immobilieneigentümer im Ruhestand nur eine kleine Rente erwarten dürfen, können sie diese mit einer Umkehrhypothek aufstocken. Dabei wird die abbezahlte Immobilie beliehen und die Immobilienbesitzer erhalten im Gegenzug eine monatliche Auszahlung vom Darlehensgeber.

Auf diesem Wege kann der Darlehensnehmer der Umkehrhypothek auch weiterhin im eigenen Haus leben. Das ausgezahlte Darlehen (im Regelfall maximal 50 Prozent des Immobilienwertes) wird erst nach dem Tod des Eigentümers an das Kreditinstitut zurückgezahlt – entweder von den Erben oder durch den Verkauf der Immobilie.

Umgangssprachliche Verwendung der "Hypothek"

Der Begriff „Hypothek“ wird umgangssprachlich häufig als Kurzform für Hypothekendarlehen verwendet, insbesondere wenn von „eine Hypothek aufnehmen“ die Rede ist.

Der synonyme Gebrauch der beiden Bezeichnungen ist allerdings gleich in doppelter Weise missverständlich. Denn inkorrekterweise setzt er die Kreditsicherheit (= Hypothek) mit dem Immobilienkredit (= Hypothekendarlehen) gleich.

Und zum zweiten suggeriert er, dass ein „Hypothekendarlehen“ nur mit dem Grundpfandrecht „Hypothek“ abgesichert werden kann. Auch das ist nicht korrekt, weil „Hypothekendarlehen“ im Kreditwesen ein Über- bzw. Allgemeinbegriff für alle grundpfandrechtlich abgesicherten Immobilienfinanzierungen darstellt. Welches Grundpfandrecht als Darlehenssicherheit dient, spielt dabei keine Rolle.

Ein Hypothekendarlehen (= Baudarlehen) kann grundsätzlich sowohl mit einer Hypothek als auch mit einer Grundschuld abgesichert werden.

Allerdings kommt heutzutage die Hypothek nur noch sehr selten zur Anwendung, weil sich bei Immobilienfinanzierungen die Grundschuld als Kreditsicherheit durchgesetzt hat.