Was ist eine Zwischenfinanzierung?

Von einer Zwischenfinanzierung oder Vorfinanzierung spricht man bei der Immobilienfinanzierung, wenn man mit einem endfälligen Darlehen eine Finanzierungslücke überbrücken muss.

Oftmals besitzt man zwar Eigenkapital für eine Baufinanzierung, das aber nicht sofort zur Verfügung steht. Wenn man dann den Erwerb einer Immobilie oder einen Neubau finanzieren möchte, kann dafür zunächst eine Zwischenfinanzierung abgeschlossen werden. Die Laufzeit für solch einen Zwischenkredit liegt meist bei wenigen Monaten bis maximal zwei Jahren. Üblicherweise zahlt der Darlehensnehmer in diesem Zeitraum lediglich die Zinsen für den endfälligen Überbrückungskredit.

Baufinanzierungsrechner

Wann lohnt sich eine Zwischenfinanzierung?

Fälle, in denen eine Finanzierungslücke geschlossen werden muss, gibt es reichlich. Die Zwischenfinanzierung lohnt sich immer dann, wenn Eigenkapital, das für ein Hauptdarlehen eingesetzt werden soll, noch gebunden ist.

So kann zum Beispiel ein Bauherr eine Zwischenfinanzierung für einige Monate benötigen, wenn er Bausparer ist, sein Bausparvertrag aber erst zu einem späteren Zeitpunkt zuteilungsreif wird. Oder ein Wohnungseigentümer möchte sich ein Haus kaufen. Allerdings kann er seine Wohnung erst nach dem Kauf der neuen Immobilie veräußern, so dass er den Verkaufserlös nur zu einem späteren Zeitpunkt als Eigenkapital für das langfristige Immobiliendarlehen einsetzen könnte.

Auch vor einer Anschlussfinanzierung der Baufinanzierung besteht die Option eines Zwischendarlehens. Sollte beispielsweise der Darlehensnehmer die Auszahlung einer Lebensversicherung erwarten, kann eine Zwischenfinanzierung als Überbrückung durchaus Sinn machen.

Immobilienfinanzierung: kostenlos & unverbindlich anfragen

Wann benötigen Hauskäufer eine Zwischenfinanzierung?

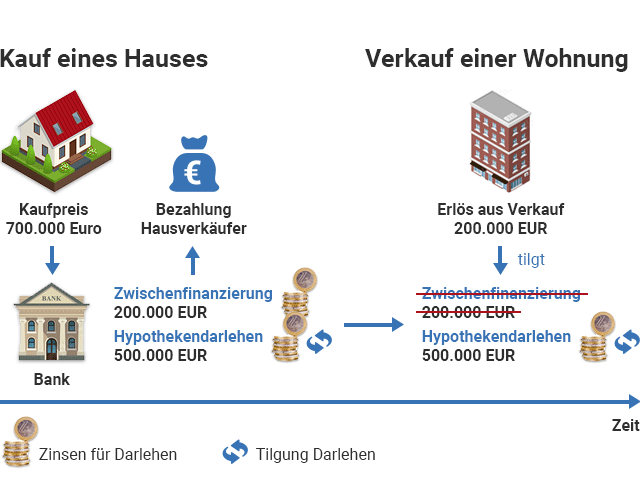

Hauskäufer, die eine andere Immobilie wie zum Beispiel eine Eigentumswohnung besitzen und verkaufen möchten, kommen häufig um einen Übergangskredit nicht herum. Der Verkaufserlös soll als Eigenkapital für die Immobilienfinanzierung für den Hauskauf dienen, steht aber zum Zeitpunkt des Vertragsabschlusses noch nicht zur Verfügung, so dass eine Vorfinanzierung erforderlich wird.

Mit der Zwischenfinanzierung erhält der Darlehensnehmer sofort das Geld, das er beim Hauptdarlehen für den Hauskauf als Eigenkapital einsetzen kann. Grundsätzlich gilt: Je mehr Eigenkapital und Sicherheiten in die Immobilienfinanzierung eingebracht werden können, desto besser ist der Beleihungsauslauf und desto günstiger sind die Darlehenszinsen für das Baudarlehen. Mit dem Geld aus der Zwischenfinanzierung verbessert der Darlehensnehmer also die Konditionen bei der Immobilienfinanzierung.

Wenn der Erlös aus dem Immobilienverkauf vorhanden ist, wird die Zwischenfinanzierung auf einen Schlag getilgt. Mit der Rückzahlung endet die Zwischenfinanzierung, da es sich hierbei um ein endfälliges Darlehen handelt. Eine Vorfälligkeitsentschädigung fällt deshalb nicht an.

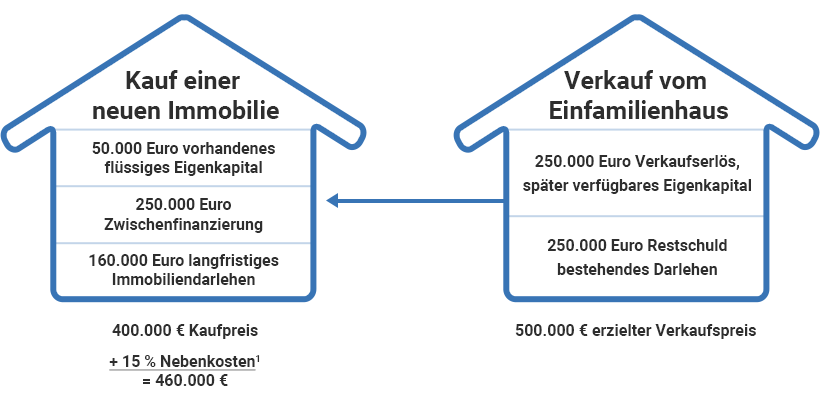

1) Nebenkosten können variieren

1) Nebenkosten können variieren

Wie lange läuft eine Zwischenfinanzierung?

Eine Zwischenfinanzierung läuft meist nur einige Monate bis maximal zwei Jahre.

Eine Vorfinanzierung kann für maximal 24 Monate abgeschlossen werden. Die Höhe der Zwischenfinanzierung ist auf die Höhe des Gegenwertes begrenzt, also des Objektwertes der zu verkaufenden Immobilie, des Werts des Bausparvertrags oder einer Lebensversicherung.

Die Länge der Zwischenfinanzierung variiert je nach Einzelfall. So kann eine Vorfinanzierung länger als erwartetet dauern, wenn sich die Immobilie schwer verkaufen lässt. Bei der Zwischenfinanzierung eines Bausparvertrags oder einer Lebensversicherung hingegen ist der Fälligkeitstermin eindeutig bekannt.

Wie hoch sind die Zinsen bei einer Zwischenfinanzierung?

Die Zinsen bei einer Zwischenfinanzierung liegen über den Bauzinsen für eine langfristige Immobilienfinanzierung.

Die Zinsen für den endfälligen Zwischenkredit sind höher, weil der Darlehensnehmer aufgrund der kurzen Laufzeit auch nur eine kurze Zeit Zinsen an den Darlehensgeber zahlt. Da die Kreditinstitute Darlehen mit kurzen, variablen Laufzeiten schwieriger refinanzieren können, liegt bei ihnen der Sollzinssatz entsprechend höher als bei einer Immobilienfinanzierung mit langer Sollzinsbindung.

Falls Sie einen Überbrückungskredit aufnehmen, weil Sie noch eine Immobilie verkaufen möchten, besteht für die Bank zudem das Risiko, dass der erhoffte Verkaufspreis nicht erzielt wird oder sich der Verkauf zeitlich verzögert. Gegen diese Risiken sichert sich die Bank mit Zinsaufschlägen auf den aktuellen Marktzins ab, die bei einem bis fünf Prozent liegen. Des Weiteren spielen die individuellen Kreditvoraussetzungen wie zum Beispiel die Bonität eine Rolle beim Zinssatz für eine Zwischenfinanzierung.

Ein geringerer Zinssatz kann von der Bank gewährt werden, wenn Sie bereits einen Käufer für Ihre Immobilie gefunden haben. Existiert zum Beispiel schon ein Vorvertrag für den Immobilienverkauf und ein Termin für die Zahlung des Kaufpreises, kann die Bank einen günstigeren Überbrückungskredit anbieten.

Baufinanzierungsrechner

Wird eine Zwischenfinanzierung ins Grundbuch eingetragen?

Die Zwischenfinanzierung muss als Überbrückungsdarlehen nicht zwingend ins Grundbuch eingetragen werden.

Allerdings kann es im Einzelfall dennoch erforderlich sein, eine Grundschuld für das Übergangsdarlehen zu bestellen. Das kommt auf die jeweilige Bank an.

Wie hoch kann eine Zwischenfinanzierung sein?

Grundsätzlich gibt es bei der Höhe einer Zwischenfinanzierung nach unten und oben kein Limit. Allerdings verlangen einige Banken dennoch eine Mindestkreditsumme beim Überbrückungsdarlehen.

Die Höhe der Vorfinanzierung ergibt sich aus dem Gegenwert der gebundenen finanziellen Mittel. Bei einem Bausparvermögen oder einer Lebensversicherung ist der Gegenwert für die Zwischenfinanzierung eindeutig. Bei einem Immobilienverkauf ist der Verkaufserlös hingegen unsicher. Die Bank wird daher nur einen realistischen Objektwert bei der Zwischenfinanzierung akzeptieren, der nicht zu hoch angesetzt wird.

Worin liegen die Vorteile einer Zwischenfinanzierung?

Mit einer Zwischenfinanzierung erhält man die finanziellen Mittel, um die Eigenkapitalquote bei einer Immobilienfinanzierung zu erhöhen.

Eigenkapital vergünstigt eine Immobilienfinanzierung. Daher gilt: Je mehr Eigenkapital Sie bei einer Baufinanzierung einbringen können, desto günstiger sind die Sollzinssätze. Wenn das Eigenkapital gebunden ist und nicht bei Abschluss der Immobilienfinanzierung zur Verfügung stehen kann, können Sie mit Hilfe der Zwischenfinanzierung diese Finanzierungslücke schließen.

Trotz der hohen Zinsen für die Vorfinanzierung lohnt sich der Überbrückungskredit in den meisten Fällen. Denn die höhere Eigenkapitalquote beim Hauptdarlehen führt zu einem verbesserten Beleihungsauslauf. Dieser wiederum führt zu einem geringeren Zinssatz. Und ein niedrigerer Zinssatz über die lange Laufzeit der Immobilienfinanzierung hinweg bedeutet eine enorme Ersparnis bei der Gesamtzinslast.

Welch positiven Effekt eine höhere Eigenkapitalquote bei einem Baukredit hat, können Sie mit den Baufinanzierungsrechnern von DTW| Immobilienfinanzierung ausloten. Geben Sie zum Vergleich unterschiedliche Darlehenssummen in die Rechner ein. Dann können Sie direkt ablesen, welche Zinssätze sich daraus jeweils ergeben.

Baufinanzierungsrechner

Wie läuft eine Zwischenfinanzierung ab?

Eine Zwischenfinanzierung wird in Verbindung mit dem Hauptdarlehen zur Immobilienfinanzierung abgeschlossen.

Während der Laufzeit erbringt der Darlehensnehmer beim Überbrückungskredit keine Tilgungsleistung. Stattdessen wird der endfällige Zwischenkredit automatisch abgelöst, sobald das Eigenkapital, welches für die Immobilienfinanzierung benötigt wird, verfügbar ist.

Bis dahin zahlt der Darlehensnehmer nur die anfallenden Zinsen für die Vorfinanzierung.

Ein Beispiel verdeutlicht den Ablauf einer Zwischenfinanzierung:

Ein Paar besitzt eine Eigentumswohnung im Wert von 200.000 Euro, die noch mit einer Restschuld von 50.000 Euro belastet ist. Jetzt will es ein Haus im Wert von 500.000 Euro kaufen, wofür eine Immobilienfinanzierung benötigt wird. Es möchte die Eigentumswohnung verkaufen, um sie als Eigenkapital in die Immobilienfinanzierung einzubringen.

Nun spielt der Faktor Zeit eine Rolle. Zum Zeitpunkt der Immobilienfinanzierung ist das Vermögen von 200.000 Euro abzüglich der Restschuld von 50.000 Euro noch gebunden. Daher schließt das Paar eine endfällige Zwischenfinanzierung in Höhe von 150.000 Euro bis zum Verkauf der Wohnung ab. Mit dem Zwischenfinanzieren kann das Paar jetzt schon den Eigenkapitalanteil in Höhe von 150.000 Euro bei der Immobilienfinanzierung in Höhe von 500.000 Euro einbringen.

Dieser höhere Eigenkapitalanteil verbessert die Konditionen bei der Immobilienfinanzierung, so dass das Paar dabei über die lange Vertragslaufzeit insgesamt viel Geld sparen kann. Solange die Zwischenfinanzierung läuft, zahlt das Paar dafür nur die Zinsen. Sobald die Wohnung verkauft ist, löst das Paar die Zwischenfinanzierung auf einen Schlag ab und zahlt von diesem Zeitpunkt ab nur noch die vereinbarten Monatsraten für die langfristige Immobilienfinanzierung.

Wann wird eine Zwischenfinanzierung ausgezahlt?

Über eine Zwischenfinanzierung können Darlehensnehmer sofort finanzielle Mittel beschaffen, um diese als Eigenkapital bei einem Hauptdarlehen einzusetzen.

Die Auszahlung der Darlehenssumme eines Überbrückungsdarlehens erfolgt direkt nach Kreditabschluss. Man kann also sofort das Fremdkapital als Eigenkapital in die eigentliche Immobilienfinanzierung einbringen.

Welche Voraussetzungen gibt es bei Zwischenfinanzierungen?

Die Vergabe eines Zwischenkredits knüpfen Banken an verschiedene Bedingungen.

Viele Kreditinstitute vergeben eine Zwischenfinanzierung nur in Verbindung mit einem langfristigen Baudarlehen. Oftmals bestehen die Banken auf einen Grundschuldeintrag im Grundbuch. Des Weiteren verlangen manche Banken eine Mindestkreditsumme bei der Zwischenfinanzierung. Und manche Banken vergeben den Zwischenkredit nur, sofern bereits ein Käufer für die Immobilie gefunden ist und entsprechende Vorverträge vorliegen.

Zudem prüfen die Darlehensgeber wie bei jeder Finanzierung auch bei einem Zwischenkredit die Bonität des Darlehensnehmers.

Wie vergleiche ich Angebote zur Zwischenfinanzierung?

Wie bei jeder Baufinanzierung lohnt sich auch bei der Zwischenfinanzierung der Vergleich verschiedener Angebote.

Gerade weil der Zinssatz für den Zwischenkredit höher als bei einem langfristigen Baudarlehen ist, kommt ein Unterschied beim Sollzinssatz deutlich zum Tragen. Bereits einige wenige Prozentpunkte mehr können am Ende einen bemerkenswerten Gesamtbetrag ausmachen, welcher die Zwischenfinanzierung spürbar verteuert.

Sprechen Sie uns an, wenn Sie eine Zwischenfinanzierung bei Ihrer Baufinanzierung benötigen. Unsere Experten beraten Sie gerne individuell über Ihre verschiedenen Optionen und zeigen Ihnen die günstigsten Möglichkeiten auf, wie Sie Ihr Bauvorhaben oder Ihren Immobilienkauf in Verbindung mit einem Zwischenkredit finanzieren können.

Immobilienfinanzierung: kostenlos & unverbindlich anfragen

Wie unterscheiden sich Zwischenfinanzierung und variables Darlehen?

Trotz einiger Ähnlichkeiten unterscheidet sich eine Zwischenfinanzierung von einem variablen Darlehen.

Der entscheidende Unterschied ist, dass die Zwischenfinanzierung auf maximal 24 Monate begrenzt ist, während es bei einem variablen Darlehen keine Maximallaufzeit gibt. Bei beiden Formen erfolgt die Zinsanpassung an den Marktzins alle 3 bis 6 Monate. Es gibt also keine Sollzinsbindung wie bei einer Baufinanzierung.

Die Zwischenfinanzierung kann zudem zu jedem beliebigen Zeitpunkt abgelöst werden. Bei einem variablen Darlehen ist hier eine Frist von drei Monaten einzuhalten. Die Zwischenfinanzierung wird in Kombination mit einer Immobilienfinanzierung abgeschlossen. Ein variables Darlehen kann man auch ohne Verbindung mit einer Baufinanzierung aufnehmen.