Was ist der Beleihungswert?

Im Kreditwesen spiegelt der Beleihungswert den Wert der Kreditsicherheit bei der Gewährung eines Darlehens wieder. Bei der Ermittlung des Beleihungswerts durch die Banken steht die langfristige Wertstabilität des Beleihungsobjekts im Vordergrund.

Unabhängig von kurzfristigen Marktpreisschwankungen soll der Beleihungswert der Kreditsicherheit daher den Betrag wiedergeben, der sich in der Zukunft – zumindest für die Dauer der Kreditlaufzeit – jederzeit durch ihre Veräußerung erzielen lässt. Insbesondere bei einer Immobilienfinanzierung spielt der Beleihungswert der als Sicherheit dienenden Immobilie eine wichtige Rolle.

Immobilienfinanzierung: kostenlos & unverbindlich anfragen

Was ist der Beleihungswert bei einer Immobilie?

Der Beleihungswert einer Immobilie, die bei einer Baufinanzierung als grundpfandrechtliche Sicherheit dienen soll, ist der Betrag, den eine Bank als quasi „sichere Untergrenze“ vom Marktwert festsetzt.

Denn das Kreditinstitut möchte sich im ureigenen Interesse über die Gesamtlaufzeit der Immobilienfinanzierung seinen Rückzahlungsanspruch aus dem Wert der Immobilie optimal sichern. Bei der Ermittlung des Beleihungswerts dominieren also die Sicherheitsbedürfnisse des Darlehensgebers. Dennoch kann er diesen nicht beliebig niedrig oder hoch ansetzen, da die Beleihungswertermittlung bei Immobilien in Deutschland dem Pfandbriefgesetz (PfandBG) unterliegt.

Wie wird der Beleihungswert berechnet?

Bei einer Beleihungswertermittlung muss natürlich immer das einzelne Beleihungsobjekt ins Auge gefasst werden. Der Beleihungswert orientiert sich am Verkehrswert bzw. Marktwert, zu dem sich die Immobilie jederzeit problemlos verkaufen ließe, wobei er potentielle Wertschwankungen berücksichtigen soll. Für die Berechnung des Beleihungswerts nehmen die Banken meistens einen Sicherheitsabschlag in Höhe von etwa 10 bis 20 Prozent des Immobilienkaufpreises oder der Kosten für einen Neubau (= Objektwert) vor:

Beleihungswert = Objektwert - Sicherheitsabschlag

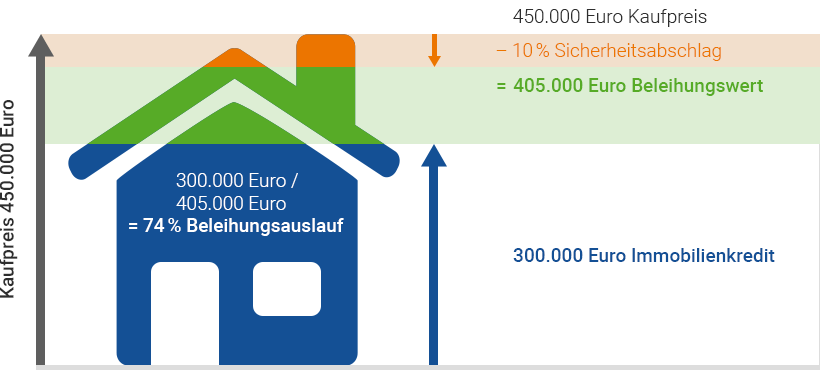

Beispiel Berechnung des Beleihungswerts und des Beleihungsauslaufs:

Angenommen die gewünschte Baufinanzierung liegt bei 300.000 Euro, um eine Immobilie zu einem Preis von 450.000 Euro zu kaufen. Dann beträgt nach Abzug des zehnprozentigen Sicherheitsabschlags der Beleihungswert des Objekts 405.000 Euro. Der Quotient aus 300.000 Euro zu 405.000 Euro ergibt 0,74. In unserem Beispiel ergibt das also einen Beleihungsauslauf von 74 Prozent.

Wer trägt die Kosten für die Beleihungswertermittlung?

Grundlage bei der Ermittlung des Beleihungswerts der Immobilie ist oftmals auch ein Wertgutachten. Nicht selten erheben Banken dafür eine Gebühr. Oder sie führen bei den Kreditkosten eine Position wie „Schätzkosten“ oder „Kosten für Immobilienbesichtigung“ auf. Andere Kreditinstitute fordern vom Darlehensnehmer ein Wertgutachten ein, das er selbst auf eigene Kosten beauftragt hat. Rechtlich dürfen Kreditinstitute solcherart Kosten für die Beleihungswertermittlung nicht verlangen.

In einem Urteil des Landgerichts Stuttgart aus dem Jahr 2007 erklärten die Richter, dass die Ermittlung des Beleihungswerts zu den gesetzlichen Pflichten einer Bank gehöre und zugleich im Eigeninteresse des Kreditinstituts liege. Daher darf der Kreditgeber diese Kosten nicht auf den Verbraucher bzw. Darlehensnehmer der Immobilienfinanzierung abwälzen.

Allerdings gibt es immer noch Darlehensverträge, in denen entsprechende Klauseln enthalten sind. Diese sind aber rechtlich unwirksam. In Zweifelsfällen sollten sich die zukünftigen Kreditnehmer von einem Anwalt oder Notar beraten und unterstützen lassen.

Immobilienfinanzierung: kostenlos & unverbindlich anfragen

Worauf hat der Beleihungswert Einfluss bei einem Immobilienkredit?

Der Beleihungswert ist wichtiger Ausgangspunkt für die Ausgestaltung der Konditionen im Darlehensvertrag einer Immobilienfinanzierung. Angefangen von der gewährten Kreditsumme bis hin zum Sollzinssatz. Zwei wichtige Rechnungsgrößen in diesem Zusammenhang sind die Beleihungsgrenze und der Beleihungsauslauf.

Beleihungswert und Beleihungsgrenze - Einfluss auf Kreditsumme

Zwar liegt die Annahme nahe, dass der Beleihungswert zugleich der Höhe der gewährten Darlehenssumme bei einer Baufinanzierung entsprechen könnte. Aber: Nicht alle Darlehensgeber wollen oder dürfen das Beleihungsobjekt zu 100 Prozent seines Beleihungswerts beleihen. Der Grund: die sogenannte „Beleihungsgrenze“, an die sich Darlehensgeber gemäß ihren internen bzw. satzungsmäßigen Vorschriften und gesetzlichen Bestimmungen halten müssen.

Die Beleihungsgrenze von einigen Geschäftsbanken, Volks- und Raiffeisenbanken sowie Bauparkassen liegt teilweise bei 80 Prozent des Beleihungswerts (§ 7 I BausparkassenG). Bei Pfandbriefbanken liegt sie oftmals mit 60 Prozent des Beleihungswerts nochmals niedriger (§ 14 PfandBG).

Einigen Kreditinstituten ist eine Beleihung über dem jeweiligen prozentualen Wertanteil der kreditabsichernden Immobilie nicht gestattet. Kann ein Darlehensnehmer dann keine weiteren Sicherheiten (Zusatzsicherheiten) bei der Immobilienfinanzierung einsetzen, bedeutet dies, dass die Beleihungsgrenze die Obergrenze für die Darlehenssumme des Immobilienkredits markiert.

Zahlreiche Finanzierungspartner der DTW | Immobilienfinanzierung haben jedoch die Möglichkeit bei entsprechender Bonität bis zu 110 % des Beleihungswertes Kredite zu vergeben.

Kostenlose & unverbindliche VoranfrageBeleihungswert und Beleihungsauslauf - Auswirkung auf Zinssatz

Anhand des Beleihungswerts der Immobilie und gegebenenfalls weiterer Zusatzsicherheiten berechnen die Kreditgeber den sogenannten „Beleihungsauslauf“, dem Quotienten aus der gewünschten Darlehenssumme geteilt durch den (gesamten) Beleihungswert.

Das Ergebnis des Beleihungsauslaufs bestimmt den Sollzinssatz des Baudarlehens. Dabei gilt:

Je höher der Beleihungsauslauf ist, desto höher sind auch die Sollzinsen der Baufinanzierung.

Banken führen in der Regel Tabellen, welche eine Staffelung von Beleihungsauslaufwerten und den dazugehörigen Bauzinssätzen beinhalten. Liegt der Beleihungsauslauf zwischen etwa 55 bis 60 Prozent, so erhält der Darlehensnehmer die Immobilienfinanzierung üblicherweise zu einem Basiszinssatz. Bei Werten darüber, erhöht sich der Zinssatz um ein paar Prozentpunkte.

Gesetzliche Grundlagen zum Beleihungswert

Beleihungswert: Definition gemäß Beleihungswertermittlungsverordnung

Ergänzend zu den Vorgaben des § 16 „Beleihungswertermittlung“ im Pfandbriefgesetz (PfandBG) wurde zusätzlich eine Beleihungswertermittlungsverordnung (BelWertV) erlassen.

Den Beleihungswert eines Grundstücks, eines Hauses oder einer Wohnung definiert § 3, Abs. 1 BelWertV als den „Wert der Immobilie, der erfahrungsgemäß unabhängig von vorübergehenden, etwa konjunkturell bedingten Wertschwankungen am maßgeblichen Grundstücksmarkt und unter Ausschaltung von spekulativen Elementen während der gesamten Dauer der Beleihung bei einer Veräußerung voraussichtlich erzielt werden kann.“

Gesetzliche Anforderungen an die Beleihungswertermittlung

In § 3, Abs. 2 BelWertV weist der Gesetzgeber darauf hin, dass bei der Ermittlung des Beleihungswerts nicht willkürlich vorgegangen werden darf, sondern eine „vorsichtige Bewertung zugrunde zu legen“ ist. Aus dem Pfandbriefgesetz und weiteren Gesetzen wie beispielsweise dem Bausparkassengesetz ergeben sich daher mehrere Anforderungen an die Beleihungswertermittlung bei Immobilien.

Immobilienfinanzierung: kostenlos & unverbindlich anfragen

So sollen alle ungesicherten Zukunftsprognosen für Wert- und Ertragssteigerungen der Immobilie unberücksichtigt bleiben. Nur die zum Bewertungszeitpunkt nachweislich gesicherten Eigenschaften und Erträge, die bei ordnungsgemäßer Bewirtschaftung dem Immobilieneigentümer dauerhaft zustehen, dürfen in die Ermittlung des Beleihungswerts einfließen. Es muss eine sorgfältige Einschätzung der dauerhaften Marktgängigkeit der Immobilie im Hinblick auf ihre Vermietbarkeit und Verkäuflichkeit erfolgen.

Und alle Berechnungen, verwendeten Ansätze und sonstigen wertbeeinflussenden Faktoren müssen sowohl für den Darlehensgeber als auch den Darlehensnehmer einer Immobilienfinanzierung nachvollziehbar sein.

Faustregel für den Beleihungswert

Der Beleihungswert orientiert sich am Marktwert, zu dem sich die Immobilie jederzeit problemlos verkaufen ließ und berücksichtigt potentielle Wertschwankungen. Für diese erfolgt meistens ein Risikoabschlag durch den Darlehensnehmer von etwa 10 bis 30 Prozent des Immobilienkaufpreises.

Möchte man für einen günstigeren Zinssatz bei der Immobilienfinanzierung seinen Beleihungsauslauf verbessern, kann man sich zum einen für einen höheren Eigenkapitaleinsatz entscheiden. Zum anderen heben zusätzliche Sicherheiten den Beleihungswert an, so dass sich der Beleihungsauslauf reduziert. Auf diese Weise ist bei der Immobilienfinanzierung der Abschluss eines Darlehensvertrags zu einem niedrigeren Zinssatz möglich.